投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債が多すぎると会社が沈む可能性があるからだ。 スフィア・エンターテインメント社(NYSE:SPHR)の貸借対照表には負債がある。 しかし、この負債は株主にとって懸念材料だろうか?

なぜ負債がリスクをもたらすのか?

負債は、事業が新たな資本またはフリーキャッシュフローで返済に困るまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(しかし依然として費用のかかる)状況とは、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならないような状況である。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債の利用について考えるとき、私たちはまず現金と負債を一緒に見ます。

スフィア・エンターテインメントの純負債とは?

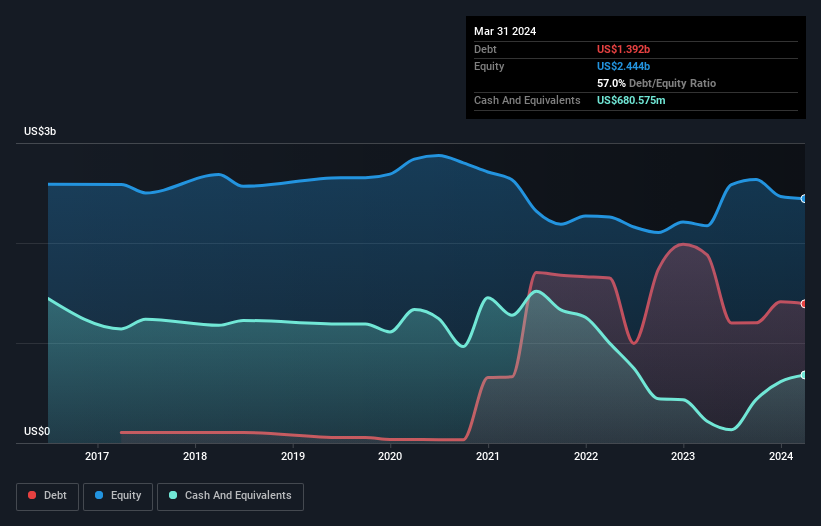

下の画像をクリックすると詳細が表示されますが、スフィア・エンターテインメントの2024年3月末時点の負債は13.9億米ドルで、1年前の18.8億米ドルから減少しています。 しかし、6億8,060万米ドルの現金準備金があるため、純負債は少なく、約7億1,130万米ドルである。

スフィア・エンターテインメントのバランスシートの健全性は?

最新の貸借対照表から、スフィア・エンターテインメントには1年以内に返済期限が到来する14億米ドルの負債と、それ以降に返済期限が到来する10億3,000万米ドルの負債があることがわかる。 これを相殺するために、同社は6億8,060万米ドルの現金と12ヶ月以内に支払期限の到来する2億米ドルの債権を保有している。 つまり、現金と当面の売掛債権を合わせると、合計15億4,000万米ドルの負債がある。

この不足額が同社の時価総額11億8,000万米ドルを上回っていることを考えると、貸借対照表を注意深く見直したくなるかもしれない。 同社がバランスシートを早急に一掃しなければならないシナリオでは、株主は大規模な希薄化を被る可能性が高いと思われる。 私たちが貸借対照表から負債について最も多くを学ぶことは間違いない。 しかし、スフィア・エンターテインメントが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

12ヶ月間で、スフィア・エンターテインメントは8億8300万米ドルの収益を報告し、これは599%の利益であるが、金利税引き前利益は報告していない。 収益の伸びといえば、試合を決める3ポイントを釘付けにするようなものだ!

禁物

スフィア・エンターテインメントは、トップラインを手際よく成長させたが、EBITラインでは損失を出しているという冷厳な事実がある。 実際、EBITレベルでは2億1900万米ドルの損失を計上した。 これを多額の負債と一緒に見ると、私たちはこの会社について特に自信が持てない。 私たちは、この株にあまり興味を持つ前に、短期的な力強い改善を見たいと思う。 特に、過去12ヶ月間のフリーキャッシュフローが5億2,900万米ドルのマイナスであったからだ。 つまり、私たちはこの銘柄をリスキーだと考えている。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、 スフィア・エンターテインメントの注意すべき3つの兆候(2つは少し不快 )を特定した。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sphere Entertainment が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.