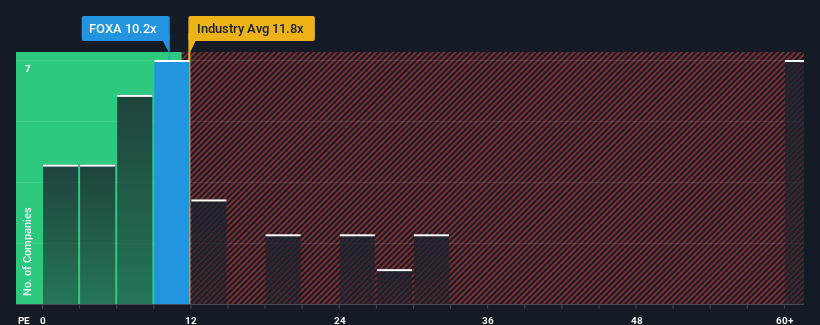

株価収益率(または「PER」)が10.2倍のフォックス・コーポレーション(NASDAQ:FOXA)は、米国の全企業のほぼ半数がPER18倍以上であり、PER33倍以上の企業も珍しくないことを考えると、現時点では強気のシグナルを送っているのかもしれない。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

フォックスは確かに最近、他の多くの企業が業績を後退させている中、増益を続けており、良い仕事をしている。 多くの株主が、好調な業績が大幅に悪化すると予想しているのかもしれない。 もしそうでないなら、既存株主は今後の株価の方向性についてかなり楽観的になる理由がある。

成長指標が語る低PERとは?

フォックスのPERは、限定的な成長しか期待できず、重要なことは市場よりも業績が悪い会社の典型だろう。

昨年度の収益成長率を検証してみると、同社は48%という驚異的な伸びを記録している。 このような力強い最近の成長にもかかわらず、3年間のEPSは全体で2.9%縮小しており、悔しいことに、まだ追いつくのに苦労している。 つまり、残念ながら、同社はこの間、収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

同社を担当するアナリストによれば、今後3年間のEPSは年率5.0%上昇すると予想されている。 一方、他の市場では年率9.8%の拡大が予想されており、その方が魅力的であることがわかる。

この情報を見れば、フォックスが市場より低いPERで取引されている理由がわかる。 どうやら多くの株主は、同社があまり豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があったようだ。

フォックスのPERに関する結論

株価収益率だけで株を売るべきかどうかを判断するのは賢明とは言えないが、会社の将来性を判断する実用的な指針にはなる。

予想通り、フォックスのアナリスト予想を検証したところ、収益見通しの甘さが低PERの一因となっていることが判明した。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを認め、低PERを受け入れている。 このような状況では、近い将来株価が大きく上昇するとは考えにくい。

さらに、私たちがフォックスに見つけた2つの警告サイン(私たちにはあまりしっくりこない1つを含む)についても学ぶべきだ。

PERにご興味がおありでしたら、力強い収益成長でPERが低い他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fox が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.