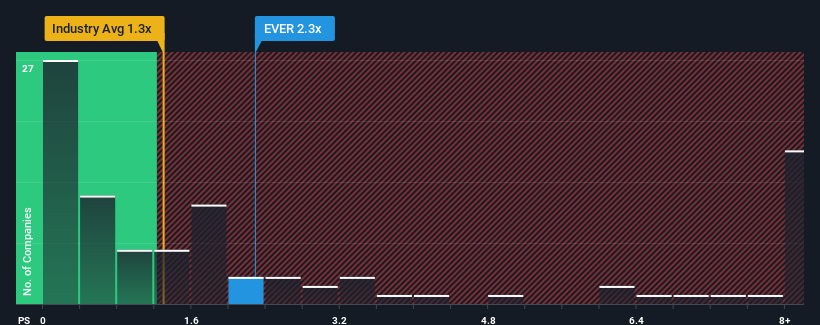

エバークォート(NASDAQ:EVER)のPER(株価収益率)2.3倍は、米国のインタラクティブ・メディア・サービス業界の半数近くがPER1.3倍以下であることを考えると、魅力的な投資機会には見えないかもしれない。 しかし、P/Sがこれほど高いのには何か理由があるかもしれないので、額面通りに受け取るのは賢明ではない。

EverQuoteの最近の業績は?

業界では最近収益が伸びているのに対し、EverQuoteの収益はリバースギアに入っており、あまり良くありません。 P/Sレシオが高いのは、この収益不振が好転すると投資家が考えているからかもしれない。 そうでない場合、既存株主は株価の存続可能性について極度に神経質になっている可能性がある。

同社のアナリスト予想に関する全体像を知りたいですか?エバークオートの無料 レポートを ご覧ください。収益成長指標は高いP/Sについて何を物語っているのか?

EverQuoteのような高いP/Sを安心して見ることができるのは、会社の成長が業界を凌駕する勢いである時だけです。

振り返ってみると、昨年は同社のトップラインが14%減少した。 これは、収益が過去3年間で合計19%減少しているため、長期的にも収益が減少していることを意味する。 つまり、残念なことに、この3年間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

将来に目を移すと、同社を担当する9人のアナリストの予測では、今後3年間の売上高は年率23%の成長が見込まれる。 一方、他の業界は年率12%の伸びにとどまると予想されており、魅力に欠けるのは明らかだ。

この点を考慮すれば、エバークォートのP/Sが同業他社と比較して高い理由も理解できなくはない。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

最終結論

特定の業界では、株価売上高倍率は価値を測る尺度としては劣っていると議論されているが、強力な景況感指標となり得る。

EverQuoteが高い株価純資産倍率を維持しているのは、予想される収益の伸びがインタラクティブ・メディア・サービス業界の他の企業よりも高いためである。 現在、株主は将来の収益が脅かされていないと確信しているため、P/Sに満足している。 こうした状況が変化しない限り、株価の強力な下支えは続くだろう。

次のステップに進む前に、当社が発見したEverQuoteの1つの警告サインについて知っておく必要があります。

これらのリスクによってEverQuoteに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるのかをお確かめください。

If you're looking to trade EverQuote, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、EverQuote が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.