エバークォート(NASDAQ:EVER)の株価が最近そうであるように、企業が好業績を上げると、株価は一般的に好調に推移する。 私たちはいくつかの分析を行い、利益の数字以外にもいくつかの好材料を発見した。

EverQuoteの収益にズームイン

ハイファイナンスでは、企業が報告された利益をどれだけフリーキャッシュフロー(FCF)に変換しているかを測定するために使用される主要な比率は、発生比率(キャッシュフローから)です。 発生比率は、ある期間の利益からFCFを差し引き、その結果をその期間の企業の平均営業資産で割ったものである。 キャッシュフローからの発生比率は、「FCF 以外の利益比率」と考えることもできる。

その結果、発生比率がマイナスであれば企業にとってプラスとなり、プラスであればマイナスとなる。 だからといって、発生比率がプラスになることを心配すべきだというつもりはないが、発生比率がむしろ高いところは注目に値する。 というのも、いくつかの学術研究では、発生比率が高いと減益または利益成長率が低くなる傾向があることが示唆されているからだ。

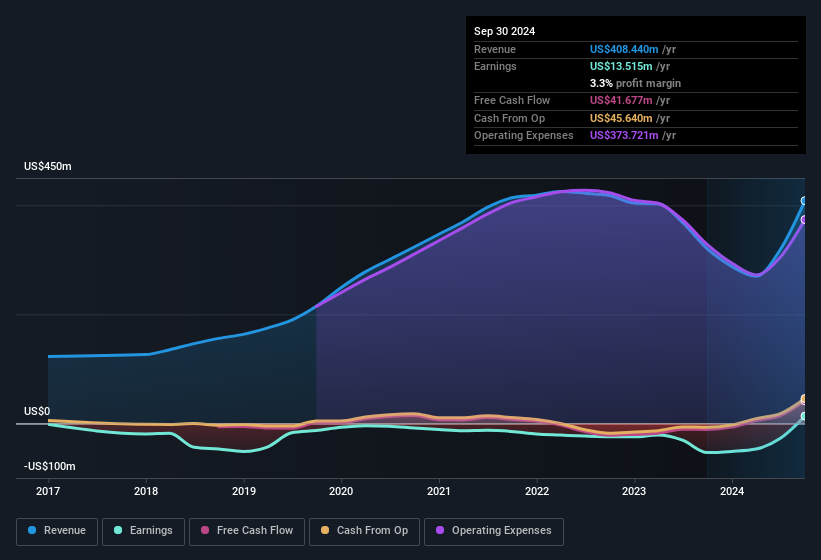

2024年9月までの12ヶ月間で、エバークオートは-0.73の発生比率を記録した。 これは、フリー・キャッシュ・フローが法定利益を大幅に上回ったことを示している。 エバークオートのフリー・キャッシュ・フローは4,200万米ドルに達し、報告された利益1,350万米ドルを凌駕した。 エバークオートは昨年、フリー・キャッシュ・フローがマイナスであったため、今年の4,200万米ドルは歓迎すべき改善である。

アナリストが将来の収益性をどのように予測しているのか、気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

EverQuoteの収益性についての見解

前述したように、EverQuoteの発生率は、利益のフリーキャッシュフローへの強い転換を示しており、これは同社にとってプラスである。 このため、エバークォートの潜在的な収益力は、法定利益と同程度、あるいはそれ以上に優れていると思われる! そして、昨年は赤字だったにもかかわらず、今年は黒字になったという事実は、間違いなくプラスに働くだろう。 結局のところ、企業を正しく理解するには、上記の要素以外も考慮することが不可欠だ。 つまり、収益の質も重要だが、現時点でEverQuoteが直面しているリスクを考慮することも同様に重要なのだ。 EverQuoteの警告サインを1つ発見しました。

このノートでは、EverQuoteの利益の本質に光を当てる一つの要因に注目したに過ぎない。 しかし、もしあなたが些細なことに心を集中させることができるのであれば、発見できることは常にあるはずだ。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいる。 少し調べる必要があるかもしれないが、 自己資本利益率の高さを誇る企業の 無料 コレクションや、 インサイダーの保有が多い銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、EverQuote が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.