ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 AMCネットワークス社(NASDAQ:AMCX)は、その事業において負債を使用していることがわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

フリー・キャッシュ・フローで、あるいは魅力的な価格で資本を調達することで、それらの債務を容易に履行できない場合、負債やその他の負債はビジネスにとってリスキーになる。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 負債水準を検討する際には、まず、現金と負債水準の両方を合わせて検討する。

AMC Networksの純負債は?

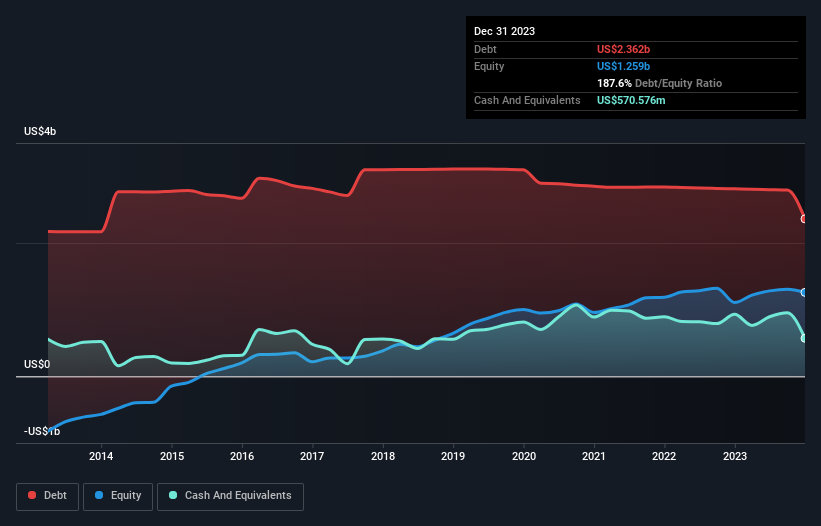

過去の数字は下の図をクリックしてご覧いただけますが、2023年12月のAMCネットワークスの負債額は23億6,000万米ドルで、1年前の28億1,000万米ドルから減少しています。 しかし、5億7,066万米ドルの現金準備金があるため、純負債は約17億9,000万米ドルと少ない。

AMCネットワークスのバランスシートの健全性は?

最後に報告された貸借対照表によると、AMC Networksには、12ヶ月以内に返済期限が到来する9億4,340万米ドルの負債と、12ヶ月を超えて返済期限が到来する27億7,700万米ドルの負債があった。 これらの債務を相殺するために、同社は5億7,060万米ドルの現金と、12ヶ月以内に期限の到来する8億9,710万米ドルの債権を保有している。 つまり、現金と12ヶ月以内の債権を合わせると、負債が22億4,000万米ドルとなる。

この赤字は、5億1,620万米ドルの会社に影を落としており、まるで凡人の上にそびえ立つ巨像のようである。 従って、株主はこの件を注意深く見守る必要がある。 結局のところ、AMCネットワークスは、債権者に今日支払わなければならないのであれば、大規模な資本増強が必要になるだろう。

企業の収益に対する負債を評価するために、私たちは純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 このアプローチの利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることです。

AMCネットワークスの負債はEBITDAの2.9倍で、EBITは支払利息を4.5倍カバーしている。 これを総合すると、負債水準が上昇するのは避けたいが、現在のレバレッジをこなすことは可能だと思われる。 悲しいことに、AMCネットワークスのEBITは昨年9.7%減少した。 この収益傾向が続けば、債務負担はシロクマが子グマを見守るように重くなるだろう。 負債残高を分析する場合、バランスシートがその出発点になるのは明らかだ。 しかし、AMCネットワークスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性で決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益では負債を支払えないからだ。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 直近の3年間を見ると、AMCネットワークスのフリー・キャッシュフローはEBITの23%で、これは私たちの予想より弱い。 このキャッシュフローの低さが、負債を処理することを難しくしている。

当社の見解

AMCネットワークスが負債総額を維持しようとしていることを考えると、私たちは確かに熱心ではない。 しかし、少なくとも金利カバーはそれほど悪くない。 全体として、AMCネットワークスのバランスシートは、事業にとって本当にかなりのリスクであると思われる。 そのため、私たちはこの株を、腹を空かせた子猫が飼い主の釣り堀に落ちるのと同じくらい警戒している。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクが貸借対照表にあるわけではありません。 我々は、 AMC Networksの 4つの警告サイン (少なくとも2つは深刻な可能性がある )を 特定 した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AMC Networks が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.