チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 ナイフ・リバー・コーポレーション(NYSE:KNF)は貸借対照表に負債を抱えている。 しかし、本当の問題は、この負債が同社をリスキーにしているかどうかだ。

なぜ負債がリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できなければ、そのビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗した事業は銀行家によって容赦なく清算される。 これはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮極的な価格での資本調達を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

Knife Riverの負債額は?

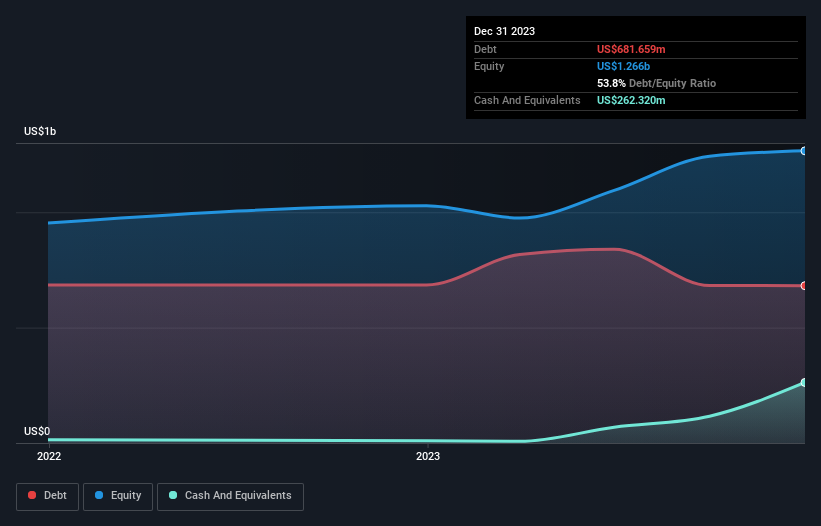

下記の通り、2023年12月現在、ナイフリバーは6億8,177万米ドルの負債を抱えており、これは前年とほぼ同じです。グラフをクリックすると詳細がご覧いただけます。 一方、2億6,230万米ドルの現金があり、純負債は約4億1,930万米ドルである。

ナイフリバーのバランスシートの強さは?

最新の貸借対照表データによると、ナイフ・リバーは1年以内に3億4,730万米ドルの負債を抱え、その後9億8,650万米ドルの負債を抱える。 一方、2億6,230万米ドルの現金と1年以内に期限の到来する2億9,410万米ドル相当の債権がある。 つまり、負債が現金と(短期)債権の合計を7億7,740万米ドル上回っている。

ナイフ・リバーの時価総額が44億6,000万米ドルであることを考えると、これらの負債が大きな脅威となるとは考えにくい。 しかし、十分な負債があるため、株主は今後もバランスシートを監視し続けることをお勧めする。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定している。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることです。

ナイフ・リバー社のEBITDAに対する純負債の比率は0.97と低く、純負債の使用はわずかであることを示唆しているが、昨年のEBITが支払利息を5.3倍しかカバーしなかったという事実は、私たちを躊躇させる。 そのため、資金調達コストが事業に与える影響を注視することをお勧めする。 重要なのは、ナイフリバーが過去12ヶ月間でEBITを61%伸ばしたことであり、この成長によって負債を処理しやすくなることだ。 負債残高を分析する場合、バランスシートを見るのは当然である。 しかし、今後ナイフリバーが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、ビジネスには負債を返済するためのフリーキャッシュフローが必要です。 そこで論理的なステップとしては、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることである。 過去3年間、ナイフ・リバーのフリー・キャッシュフローはEBITの36%で、予想より少なかった。 このようなキャッシュ・コンバージョンの低さは、負債の処理を難しくする。

当社の見解

嬉しいことに、ナイフ・リバー社のEBIT成長率は、有利子負債を上回っている。 しかし実のところ、EBITからフリー・キャッシュ・フローへの転換は、この印象を少し損なうものだと我々は感じている。 前述の要素を総合すると、ナイフ・リバーは負債をかなり楽に処理できると思われる。 プラス面では、このレバレッジは株主還元を高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 他の多くの指標よりも、1株当たり利益がどの程度のペースで伸びているかを追跡することが重要だと考える。今日、Knife Riverの一株当たり利益の履歴をインタラクティブなグラフで無料でご覧いただけます。

それでもなお、堅固なバランスシートを持つ急成長企業に興味がおありなら、当社の純現金成長株リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Knife River が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.