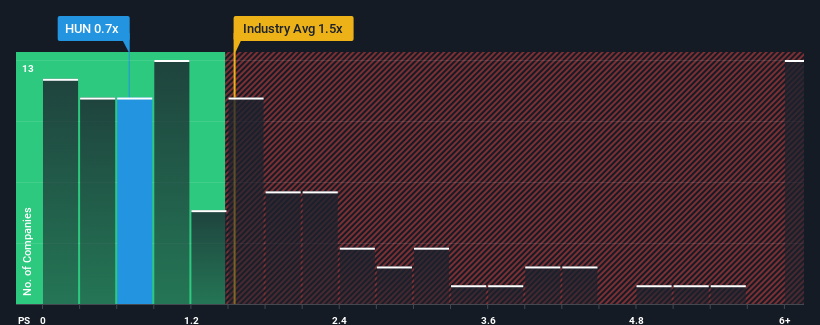

ハンツマン・コーポレーション(NYSE:HUN)の株価対売上高(または「P/S」)比0.7倍は、米国の化学品業界の半数近くの企業のP/S比が1.5倍を超えていることを考えると、かなり魅力的な投資機会に見えるかもしれない。 しかし、P/Sが低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

ハンツマンの最近の業績はどのようなものか?

収益が最近の業界平均よりも後退しているため、ハンツマンは非常に低迷している。 P/Sレシオが低いのは、投資家がこの収益不振が全く改善しないと考えているからだろう。 まだ事業を信じているのなら、むしろ同社の収益業績が改善することを望むだろう。 あるいは、少なくとも、人気がないうちに株を拾おうという計画なら、収益の落ち込みがこれ以上悪化しないことを望むだろう。

アナリストが、ハンツマンの将来が業界と比較してどのような位置づけにあるかを知りたいとお考えですか?その場合は、当社の無料 レポートから始めるとよいでしょう。収益予測は低いP/Sレシオと一致するか?

ハンツマンのP/Sレシオは、限定的な成長しか期待できず、重要な点として業界よりも業績が悪いと予想される企業の典型的なものでしょう。

昨年度の財務を見直すと、同社の収益が24%も減少しているのを見て落胆した。 このため、直近の3年間は13%の増収を達成したものの、その結果は芳しくない。 従って、このまま好調を維持したいところだが、株主は中期的な収益成長率におおよそ満足していることだろう。

同社を担当するアナリストによれば、今後3年間は毎年5.0%の増収が見込まれている。 一方、他の業界は年率8.2%の拡大が予想されており、こちらの方が魅力的であることがわかる。

この情報により、ハンツマンが業界より低いP/Sで取引されている理由がわかる。 大半の投資家は、将来の成長が限定的であることを予想しており、株価を引き下げた金額しか払いたくないようだ。

要点

私たちは、株価売上高倍率の威力は、主に評価尺度としてではなく、むしろ現在の投資家心理と将来への期待を測るものであると言う。

予想通り、ハンツマンのアナリスト予想を検証したところ、収益見通しが劣っていることがPERの低さにつながっていることが判明した。 同社の収益見通しに対する株主の悲観論が、P/S低迷の主因となっているようだ。 今後P/Sが上昇することを正当化するためには、同社の運勢の変化が必要だろう。

投資前に考慮すべき重要なリスク要因は他にもあり、ハンツマンの注意すべき兆候を1つ発見した。

これらのリスクがHuntsmanに対する意見を再考させるのであれば、当社の対話型優良株リストを探索して、他にどんな銘柄があるのか見当をつけよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Huntsman が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.