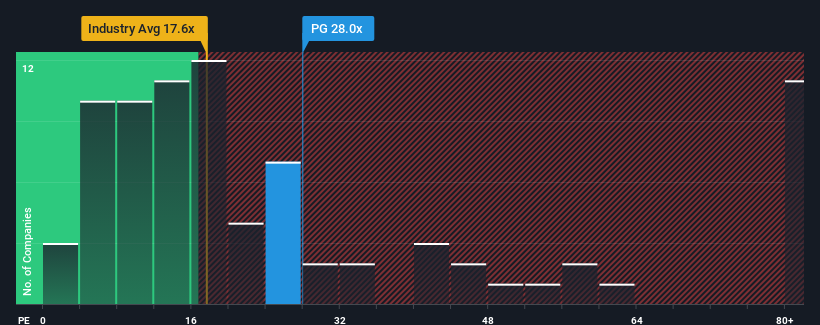

PER(株価収益率)28倍のプロクター・アンド・ギャンブル・カンパニー(NYSE:PG)は、現在弱気シグナルを発している可能性がある。 とはいえ、PERを額面通りに受け取るのは賢明ではない。

最近、市場が業績を伸ばしている一方で、プロクター・アンド・ギャンブルの業績はリバース・ギアに入っており、あまり良くない。 気難しい業績が大幅に回復すると多くの人が予想しているため、PERが暴落せずに済んでいるのかもしれない。 もしそうでないなら、既存株主は株価の存続可能性に極めて神経質になっているかもしれない。

プロクター・アンド・ギャンブルに十分な成長はあるか?

プロクター・アンド・ギャンブルのPERは、堅実な成長が期待され、重要な点として市場よりも優れた業績を上げる企業にとって典型的なものだろう。

まず振り返ってみると、昨年の一株当たり利益の伸びは6.1%減と期待外れで、興奮するようなものではなかった。 3年間のEPS成長率は合計で5.3%であり、長期的には好調であった。 紆余曲折はあったが、それでも最近の利益成長はほぼ立派なものであったと言える。

同社を担当するアナリストによれば、今後3年間のEPSは年率9.9%上昇すると予想されている。 市場が年率10%の成長を予測する中、同社はそれに匹敵する業績を上げると位置づけられている。

この情報により、プロクター・アンド・ギャンブルが市場と比べて高いPERで取引されていることは興味深い。 どうやら同社の投資家の多くは、アナリストが示すよりも強気で、今すぐには株を手放したくないようだ。 しかし、このレベルの利益成長はいずれ株価を押し下げる可能性が高いため、さらなる利益を得るのは難しいだろう。

要点

株価収益率は株を買うかどうかの決め手にはならないが、業績期待のバロメーターとしてはかなり有効だ。

プロクター・アンド・ギャンブルのアナリスト予想を検証した結果、市場にマッチした業績見通しは、我々が予想したほど高いPERに影響を与えていないことが分かった。 予想される将来収益がこのようなポジティブなセンチメントを長く支えるとは思えないため、今現在、私たちは相対的に高い株価に違和感を抱いている。 こうした状況が改善されない限り、この株価を妥当なものとして受け入れるのは難しい。

リスクについては常に考えるべきだ。その一例として、 プロクター・アンド・ギャンブルに注意すべき2つの警告サインを 見つけた。

これらのリスクによって、Procter & Gambleに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるのか見当をつけていただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Procter & Gamble が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.