デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債過多は破滅につながる可能性があるからだ。 重要なのは、フィットライフ・ブランズ社(NASDAQ:FTLF)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

借金はいつ危険なのか?

一般的に言って、負債が現実的な問題となるのは、企業が増資や自らのキャッシュフローで簡単に返済できなくなった時だけだ。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より一般的な(しかし、それでも痛みを伴う)シナリオは、低価で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することです。

FitLife Brandsの負債額は?

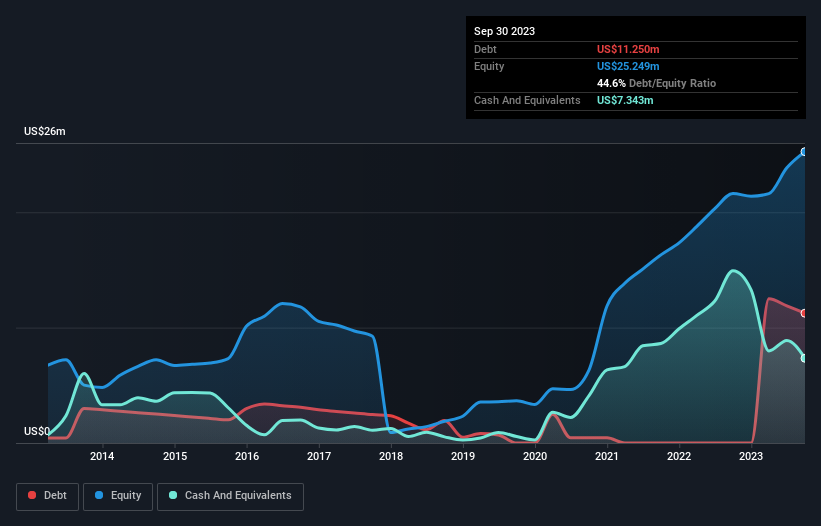

下記の通り、2023年9月末現在、FitLife Brandsの負債は1,130万米ドルで、1年前のゼロから増加している。詳細は画像をクリック。 一方、734万米ドルの現金があり、純負債は約391万米ドルである。

FitLife Brandsのバランスシートの強さは?

最後に報告された貸借対照表によると、FitLife Brandsには、12ヶ月以内に期限が到来する739万米ドルの負債と、12ヶ月を超えて期限が到来する1,130万米ドルの負債があった。 これらの債務を相殺するために、同社は734万米ドルの現金と、12ヶ月以内に期限の到来する270万米ドルの債権を有している。 つまり、現金と当面の売掛債権を合わせると、合計868万米ドルの負債がある。

もちろん、FitLife Brandsの時価総額は1億760万米ドルなので、これらの負債はおそらく管理可能である。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると考える。

私たちは、利益に対する負債水準について知るために、主に2つの比率を用いている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このように、債務の絶対額と支払金利の両方を考慮する。

FitLife Brandsの純負債はEBITDAのわずか0.46倍である。 また、EBITは支払利息のなんと31.3倍をカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容だ。 また、FitLife Brandsは昨年、EBITを24%成長させた。 バランスシートは、負債を分析する際に注目すべき分野であることは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、FitLife Brandsの収益である。 従って、負債を検討する際には、間違いなく収益動向を見る価値がある。インタラクティブなスナップショットはこちら。

なぜなら、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからです。 そこで論理的なステップは、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることである。 直近の3年間で、FitLife BrandsはEBITの55%に相当するフリー・キャッシュ・フローを記録しており、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これはほぼ普通である。 このフリー・キャッシュ・フローにより、同社は、適切な場合に負債を返済するのに有利な立場にある。

当社の見解

良いニュースは、FitLife BrandsがEBITで支払利息をカバーする能力を実証していることである。 また、EBIT成長率も非常に心強いので、これは良いニュースの始まりに過ぎない。 ズームアウトしてみると、FitLife Brandsは負債をかなり合理的に使っているようだ。 結局のところ、賢明なレバレッジは株主資本利益率を高めることができる。 バランスシートは、負債を分析する際に注目すべき分野であることは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 私 たちは、 FitLife Brandsの 3つの警告サイン (少なくとも1つは少し不快 )を 特定 し、それらを理解することはあなたの投資プロセスの一部であるべきだ。

結局のところ、純負債のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、FitLife Brands が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.