投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 ヒューマナ・インク(NYSE:HUM)のバランスシートには負債がある。 しかし、本当の問題は、この負債が同社をリスキーにしているかどうかである。

負債がもたらすリスクとは?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債は企業にとってリスクとなる。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より頻繁に発生する(それでもコストはかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

ヒューマナの純負債とは?

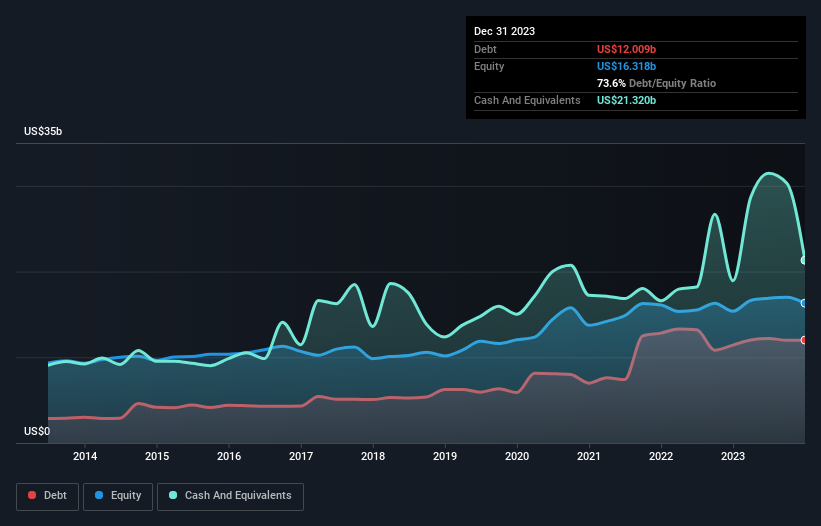

下の画像をクリックすると詳細がご覧いただけますが、2023年12月時点のヒューマナの負債は120億米ドルで、1年前の114億米ドルから増加しています。 しかしその一方で、213億米ドルの現金があり、93億1千万米ドルの純現金ポジションがある。

ヒューマナのバランスシートの強さは?

直近の貸借対照表から、ヒューマナには1年以内に返済期限が到来する189億米ドルの負債と、それ以降に返済期限が到来する119億米ドルの負債があることがわかる。 これを相殺するものとして、213億米ドルの現金と、12ヶ月以内に支払期限の到来する43.4億米ドルの債権がある。 つまり、負債は現金と短期債権の合計より50億9000万米ドル多い。

もちろん、ヒューマナの時価総額は396億米ドルと巨額であるため、これらの負債はおそらく管理可能であろう。 しかし、十分な負債があるため、株主には今後もバランスシートを監視し続けることをお勧めする。 注目に値する負債がある一方で、ヒューマナには負債よりも多くの現金もあるため、負債を安全に管理できると確信している。

幸いなことに、ヒューマナは昨年、EBITを7.0%成長させたため、負債の負担はさらに管理しやすくなっている。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、ヒューマナが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロがどう考えているか知りたい方は、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 ヒューマナは貸借対照表にネット・キャッシュを計上しているが、利払い・税引き前利益(EBIT)をフリー・キャッシュ・フローに変換する能力を見る価値はある。 直近の3年間で、ヒューマナはEBITの61%に相当するフリー・キャッシュ・フローを記録している。 このフリー・キャッシュ・フローにより、同社は、適切な場合に負債を返済するのに有利な立場にある。

まとめ

ヒューマナのバランスシートは、負債総額が多いため特別に強いわけではないが、93億1,000万米ドルのネットキャッシュがあることは明らかにプラスである。 したがって、ヒューマナが負債を使用することはリスキーではないと考える。 他の多くの指標よりも、一株当たり利益がどれくらいのスピードで伸びているかを追跡することが重要だと考えます。今日、ヒューマナの一株当たり利益の履歴をインタラクティブなグラフで無料で見ることができます。

結局のところ、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

If you're looking to trade Humana, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Humana が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.