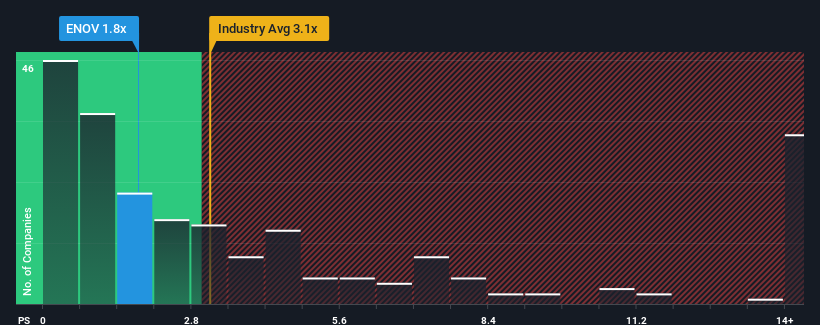

エノヴィス・コーポレーション(NYSE:ENOV)のPER(株価純資産倍率)1.8倍は、約半数の企業がPER3.1倍を超え、PER7倍超もザラにある米国の医療機器業界と比較すると、今は買いのように見えるかもしれない。 ただし、P/Sが限定的なのは何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

エノビスの業績推移

ここ数年のエノビスの収益成長率は、他の多くの企業とほぼ同様である。 多くの企業が、平凡な収益業績の悪化を予想していることが、P/Sレシオを抑制しているのかもしれない。 この会社が好きなら、そうでないことを願い、人気がないうちに株を拾っておきたいところだ。

アナリストの今後の予測をご覧になりたい方は、エノビスの無料 レポートをご覧ください。エノビスの収益成長は予測されていますか?

P/Sレシオを正当化するためには、エノビスは業界を引き離す伸び悩みを示す必要がある。

振り返ってみると、昨年は同社の収益が9.2%増加しました。 これは、過去3年間で合計52%の増収を見た前の優れた期間に裏打ちされたものである。 したがって、最近の収益の伸びは同社にとって素晴らしいものであったと言える。

展望に目を向けると、同社に注目している10人のアナリストの予測では、今後3年間は年率13%の成長が見込まれる。 これは、業界全体の年率10%の成長予測を大幅に上回る。

これを考慮すると、エノヴィスのP/Sが他社の大半を下回っているのは奇妙だ。 投資家の多くは、同社が将来の成長予想を達成できるとは全く考えていないようだ。

エノヴィスのP/Sから何がわかるか?

PERの威力は主にバリュエーションとしてではなく、現在の投資家心理と将来への期待を測るものだと言える。

エノヴィスの売上高を見ると、輝かしい将来の成長予測にもかかわらず、そのP/Sは予想よりはるかに低いことがわかる。 このような力強い成長予測を見ると、潜在的なリスクがP/Sレシオを大きく圧迫しているとしか考えられない。 通常、このような状況は株価を押し上げるはずだからだ。

潜在的なリスクの多くは、企業のバランスシートの中にある可能性がある。 当社のエノヴィスの無料バランスシート分析では 、6つの簡単なチェックにより、問題となりうるリスクを発見することができます。

利益を上げている強力な企業があなたの心をくすぐるなら、低PERで取引されている(しかし利益を伸ばすことができることが証明されている)興味深い企業の 無料リストをチェックしたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Enovis が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.