チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクがどの程度かを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、Quest Diagnostics Incorporated(NYSE:DGX)は負債を抱えているということだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ危険なのか?

一般的に言えば、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで簡単に返済できなくなった時だけである。 資本主義の一部とは、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達し、株主を恒久的に希薄化させることである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業の負債水準を検討する際の最初のステップは、現金と負債を一緒に検討することである。

クエスト・ダイアグノスティックスの負債は?

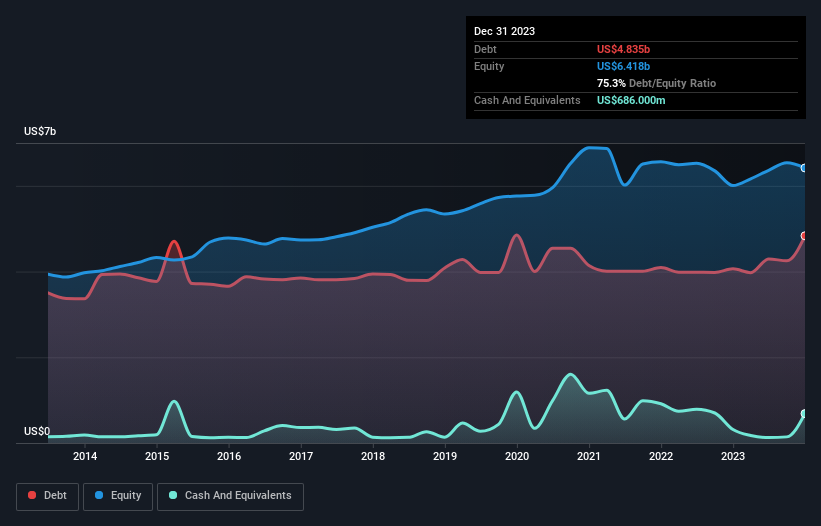

過去の数字は下の図をクリックしてご覧いただけますが、2023年12月現在、クエスト・ダイアグノスティックスの負債は48億4,000万米ドルで、1年前より40億6,000万米ドル増加しています。 しかし、6億8,600万米ドルの現金もあり、純負債は41億5,000万米ドルである。

クエスト・ダイアグノスティックスのバランスシートの強さは?

最後に報告された貸借対照表によると、クエスト・ダイアグノスティックスの12ヶ月以内の支払期限は18億2,000万米ドル、12ヶ月超の支払期限は57億9,000万米ドルであった。 これを相殺するために、同社には6億8,600万米ドルの現金と12ヶ月以内に支払期限の到来する12億1,000万米ドルの債権がある。 つまり、負債が現金と(短期)債権の合計を57億1,000万米ドル上回っている。

クエスト・ダイアグノスティックスは144億米ドルの巨額資産を持っているため、必要であればバランスシートを補強するのに十分な資本を調達できるだろうから、この赤字はそれほど悪くはない。 しかし、その負債が過大なリスクをもたらしている兆候には、間違いなく目を光らせておきたい。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレストカバー率)の両方を考慮に入れていることです。

クエスト・ダイアグノスティックスの純有利子負債はEBITDAの2.3倍で、有利子負債の優雅な利用を示唆している。 また、魅力的な金利カバー率(EBITは支払利息の8.8倍)は、この印象を払拭するものではありません。 悪いニュースは、クエスト・ダイアグノスティックスのEBITが昨年14%減少したことである。 このペースで収益が減少し続ければ、負債を処理するのは、5歳以下の子供3人を高級レストランに連れて行くよりも難しくなるだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、クエスト・ダイアグノスティックスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

なぜなら、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからです。 そこで論理的なステップとして、実際のフリー・キャッシュ・フローに見合うEBITの割合を調べます。 直近の3年間で、クエスト・ダイアグノスティックスはEBITの76%に相当するフリー・キャッシュ・フローを記録している。 このフリー・キャッシュ・フローにより、同社は適切な場合に債務を返済するのに有利な立場にある。

当社の見解

我々の分析では、クエスト・ダイアグノスティックスのEBITからフリー・キャッシュ・フローへの転換は、同社が負債にそれほど困らないことを示唆するものである。 しかし、我々が上記で指摘した他の要因はそれほど心強いものではない。 特に、EBIT成長率には冷や冷やさせられる。 また、Quest Diagnosticsのようなヘルスケア業界の企業は、一般的に問題なく負債を利用していることに注意したい。 このような様々なデータを考慮すると、クエスト・ダイアグノスティックスは負債を管理しやすい状況にあると思われる。 しかし、注意点として、負債水準は継続的なモニタリングを正当化するのに十分な高水準であると考えます。 負債水準を分析する場合、バランスシートが出発点となるのは明らかである。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、クエスト・ダイアグノスティックスは、投資前に注意すべき1つの警告サインを発見した。

負債を負うことなく利益を拡大できる事業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Quest Diagnostics が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.