デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 事業が破綻する際には負債が絡むことが多いため、企業のリスク度を検討する際にバランスシートを考慮するのは当然のことだ。 アボット・ラボラトリーズ(NYSE:ABT)のバランスシートには負債がある。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債が危険な場合とは?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 最悪の場合、債権者への支払いができなくなった企業は倒産する可能性がある。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることです。

アボット・ラボラトリーズの負債額は?

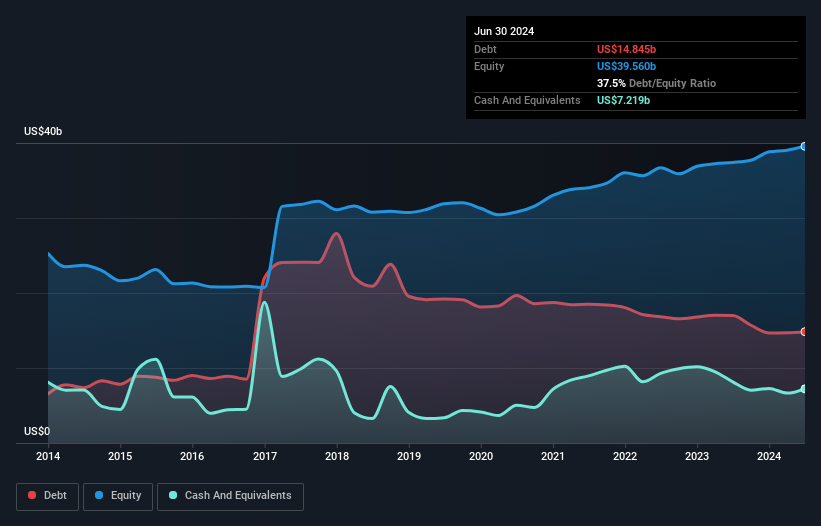

下の図をクリックすると過去の数字が表示されますが、アボット・ラボラトリーズの2024年6月の負債額は148億米ドルで、1年前の170億米ドルから減少しています。 しかし、72.2億米ドルの現金もあり、純負債は76.3億米ドルである。

アボット・ラボラトリーズのバランスシートの強さは?

最新の貸借対照表データを拡大すると、アボット・ラボラトリーズには12ヶ月以内に返済期限が到来する138億米ドルの負債と、それ以降に返済期限が到来する197億米ドルの負債があることがわかる。 一方、現金は72億2,000万米ドル、1年以内に期限の到来する債権は68億5,000万米ドル相当である。 つまり負債は現金と短期債権の合計より194億米ドル多い。

上場しているアボット・ラボラトリーズの株式価値は2,017億米ドルと非常に高いため、このレベルの負債が大きな脅威になるとは考えにくい。 とはいえ、アボット・ラボラトリーズのバランスシートが悪い方向に変化しないよう、監視を続ける必要があるのは明らかだ。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い前・税引き前・減価償却前利益)で割り、EBIT(利払い前・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレストカバー率)の両方を考慮に入れることです。

アボット・ラボラトリーズの純負債はEBITDAの0.72倍に過ぎない。 また、EBITDAは支払利息の28.4倍であり、支払利息を容易にカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 幸いなことに、アボット・ラボラトリーズは昨年、EBITを5.7%成長させた。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、今後アボット・ラボラトリーズが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで論理的なステップとして、EBITのうち実際のフリーキャッシュフローが占める割合を見ることになる。 過去3年間、アボット・ラボラトリーズは、EBITの79%に相当する強力なフリーキャッシュフローを生み出している。 この冷徹なキャッシュは、負債を減らしたいときに減らせることを意味する。

当社の見解

幸いなことに、アボット・ラボラトリーズの利子カバー率は高く、有利子負債を上回っている。 また、EBITからフリー・キャッシュフローへの転換も心強い。 また、アボット・ラボラトリーズのような医療機器業界の企業は、一般的に問題なく負債を利用している。 大局的に見れば、アボット・ラボラトリーズの負債の使用は極めて合理的であり、私たちはそれを懸念していない。 結局のところ、賢明なレバレッジは株主資本利益率を高めることができる。 アボット・ラボラトリーズに自信を持たせるもう一つの要因は、インサイダーが株を買っているかどうかだろう。そのシグナルも意識しているなら、 このリンクをクリックすればすぐに分かる。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Abbott Laboratories が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.