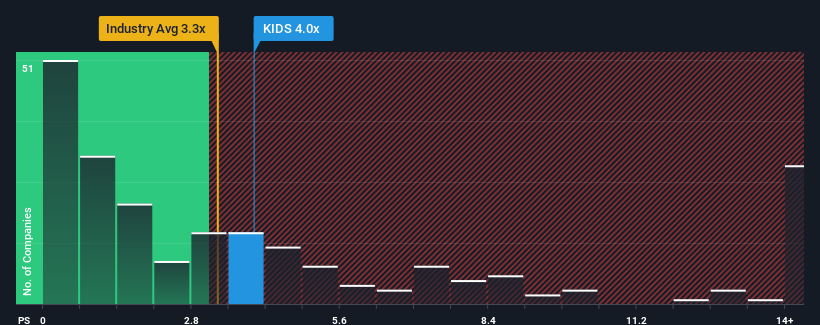

米国の医療機器企業の半数近くがP/Sレシオ3.3倍以下であり、P/Sが1.2倍を下回ることさえ珍しくないことから、株価対売上高(または「P/S」)レシオ4倍のOrthoPediatrics Corp. しかし、P/Sが高いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

OrthoPediatricsのP/Sは株主にとって何を意味するのか?

最近のオルソペディアトリックス社の収益は、他の多くの企業よりも速く上昇しており、有利な状況となっている。 P/Sが高いのは、投資家がこの好調な収益が続くと考えているからだろう。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

同社のアナリスト予想に関する全容が知りたいですか?OrthoPediatricsに関する 当社の無料 レポートが 、今後の見通しを明らかにするのに役立つだろう。OrthoPediatricsに十分な収益成長が予測されているか?

P/Sレシオを正当化するためには、OrthoPediatricsは業界を上回る目覚ましい成長を遂げる必要がある。

まず振り返ってみると、同社は昨年28%という目覚ましい収益成長を遂げた。 喜ばしいことに、直近の12ヶ月間の成長により、売上高は3年前と比較して合計で96%増加している。 つまり、その間に同社が収益を大きく伸ばしたことを確認することから始めることができる。

展望に目を転じると、同社に注目している7人のアナリストの予測では、今後3年間は年率20%の成長が見込まれる。 これは、業界全体の年率9.3%の成長予測を大幅に上回る。

これを考えれば、オルソペディアトリクスのP/Sが他社を上回っているのも理解できる。 投資家の多くは、この力強い将来の成長を期待し、株価を高く買おうとしているようだ。

オルソ小児科のP/Sに関する結論

株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能である。

オルソペディアトリクスが高いP/Sを維持しているのは、予想通り、収益成長率が他の医療機器業界よりも高いからだ。 株主は同社の将来の収益に自信を持っているようで、それがP/Sを支えている。 こうした状況に変化がない限り、株価の強力な下支えは続くだろう。

また、オルソペディアトリックスについて、考慮すべき3つの警告サインを見つけたことも注目に値する。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧になることをお勧めする。

If you're looking to trade OrthoPediatrics, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、OrthoPediatrics が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.