デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債が多すぎると会社が沈む可能性があるからだ。 重要なのは、デックスコム社(NASDAQ:DXCM)が負債を抱えていることだ。 しかし本当の問題は、この負債が会社を危険なものにしているかどうかだ。

負債はいつ問題になるのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手はビジネスをコントロールすることができる。 しかし、より一般的な(しかし、まだ高価な)状況は、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならない場合である。 もちろん、企業、特に資本の重い企業にとって、負債は重要な手段となり得る。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

デックスコムの純負債は?

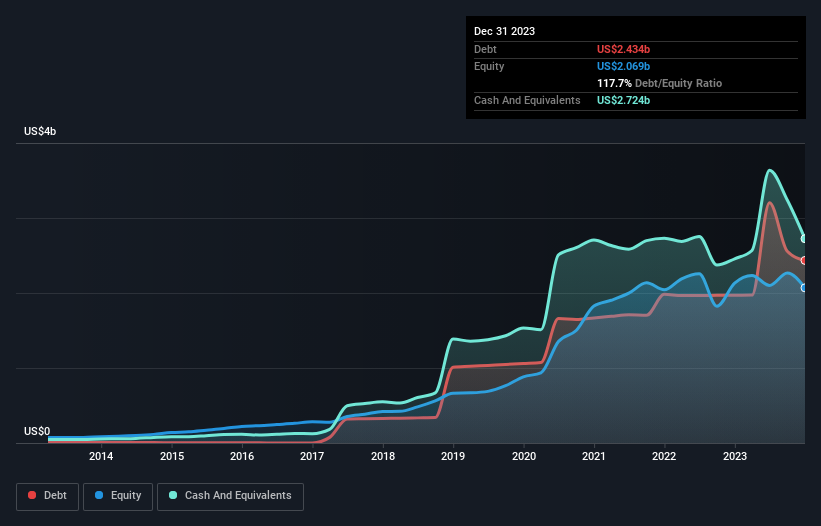

下記の通り、2023年12月末現在、DexComの負債は24億3,000万米ドルで、1年前の19億7,000万米ドルから増加しています。詳細は画像をクリック。 しかしその一方で、27億2,000万米ドルの現金があり、2億8,990万米ドルの純現金ポジションがある。

デックスコムの負債について

最新の貸借対照表から、デックスコムには1年以内に返済期限が到来する15億6,000万米ドルの負債と、それ以降に返済期限が到来する26億4,000万米ドルの負債があることがわかる。 これを相殺するものとして、同社には27億2,000万米ドルの現金と12ヶ月以内に支払期限の到来する9億8,750万米ドルの債権がある。 つまり、負債が現金と(短期)債権の合計を4億8430万米ドル上回っている。

この状況は、負債合計が流動資産とほぼ同額であることから、デックスコムのバランスシートがかなり堅固であることを示している。 従って、538億米ドルの同社が資金繰りに苦しんでいるとは考えにくいが、それでもバランスシートを監視する価値はあると考える。 注目に値する負債がある一方で、デックスコムは負債よりも現金の方が多いため、負債を安全に管理できると我々は確信している。

加えて、デックスコムがEBITを53%増加させ、将来の債務返済の可能性を減らしたことは喜ばしい。 負債水準を分析する場合、バランスシートは当然の出発点である。 しかし、デックスコムが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 デックスコムは、貸借対照表上ではネットキャッシュを持っているかもしれないが、事業が金利税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 直近の3年間で、デックスコムはEBITの69%に相当するフリー・キャッシュ・フローを記録した。フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは通常の水準である。 この冷徹なキャッシュは、負債を減らしたいときに減らせることを意味する。

まとめ

企業の負債総額を見ることは常に賢明であるが、デックスコムが2億8,990万米ドルの純現金を保有していることは非常に心強い。 また、昨年度のEBIT成長率が53%であったことも印象的であった。 では、デックスコムの負債はリスクなのだろうか?我々にはそうは見えない。 負債を分析する場合、バランスシートに注目すべきなのは明らかだ。 しかし、投資リスクのすべてが貸借対照表にあるわけではありません。 デックスコムは 、 私たちの投資分析で1つの警告サインを示して いることに注意してください, あなたは知っておくべき...

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、DexCom が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.