デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 事業が破綻するときには負債が絡むことが多いので、企業のリスクの高さを検討するときにバランスシートを考慮するのは当然のことだ。 他の多くの企業と同様、アルファテック・ホールディングス(NASDAQ:ATEC)も負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

一般的に言って、負債が本当に問題になるのは、企業が資本調達や自身のキャッシュフローで簡単に返済できない場合だけだ。 最終的に、企業が法的な債務返済義務を果たせない場合、株主は何も手にすることができなくなる。 しかし、より一般的な(しかし、まだ高価な)状況は、会社が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業における希薄化の代わりに、高い収益率で再投資する能力がある場合である。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

アルファテックホールディングスの純負債は?

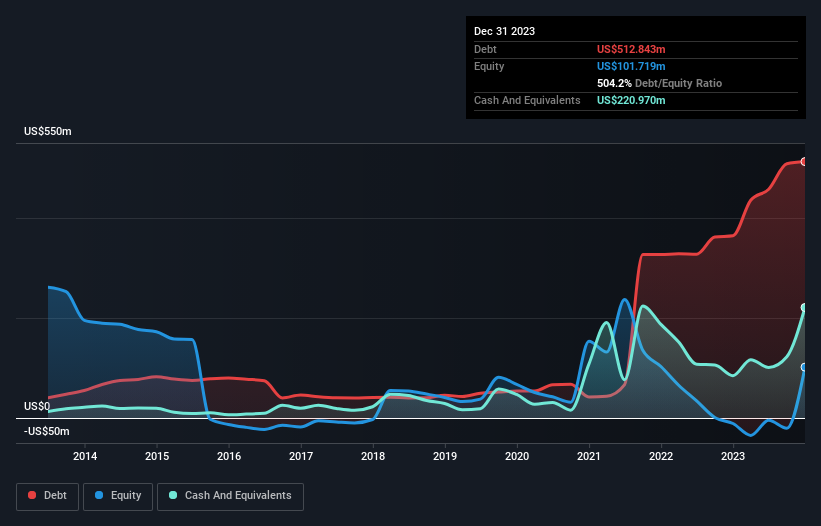

下記の通り、2023年12月末現在、Alphatec Holdingsの負債は5億1,280万米ドルで、1年前の3億6,450万米ドルから増加している。詳細は画像をクリック。 一方、現金は2億2,100万米ドルあり、純負債は約2億9,190万米ドルである。

Alphatecホールディングスのバランスシートの健全性は?

最後に報告された貸借対照表によると、Alphatec Holdingsは12ヶ月以内に1億5,760万米ドルの負債を抱え、12ヶ月を超えて5億4,590万米ドルの負債を抱える。 これらの債務を相殺するために、同社は2億2,100万米ドルの現金と、12ヶ月以内に支払われる7,650万米ドルの債権を保有している。 つまり、負債総額は現金と短期債権の合計を4億600万米ドル上回る。

アルファテック・ホールディングスの時価総額は17億3,000万米ドルであるため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、有利子負債が過大なリスクをもたらしているという兆候には、ぜひ目を光らせておきたい。 負債水準を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし、アルファテック・ホールディングスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

12ヶ月間、アルファテック・ホールディングスの売上高は4億8,200万米ドルで、37%の利益を計上した。 株主はおそらく、アルファテック・ホールディングスが利益を上げられるよう祈っていることだろう。

禁酒

アルファテック・ホールディングスの収益成長は確かに評価できるが、金利税引前利益(EBIT)の損失は理想的とは言えない。 具体的には、EBIT損失は1億4,800万米ドルである。 上記の負債と合わせて考えると、同社がこれだけの負債を使うべきという確信はあまり持てない。 率直に言って、バランスシートは、時間と共に改善される可能性はあるものの、適合には程遠いと考える。 しかし、昨年1年間で1億6,500万米ドルのキャッシュを使い果たしたことは助けにならない。 要するに、実にリスキーな銘柄なのだ。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 こうしたリスクを見つけるのは難しい。どの企業にもリスクはあるが、 アルファテックホールディングスには2つの警告サインが ある。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社のネットキャッシュ成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Alphatec Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.