一部の株主を悩ませることに、アコレード・インク(NASDAQ:ACCD)の株価は先月、50%もの大幅下落を記録した。 最近の下落で、株主にとっては悲惨な12ヶ月が終了し、その間に73%の損失を抱えている。

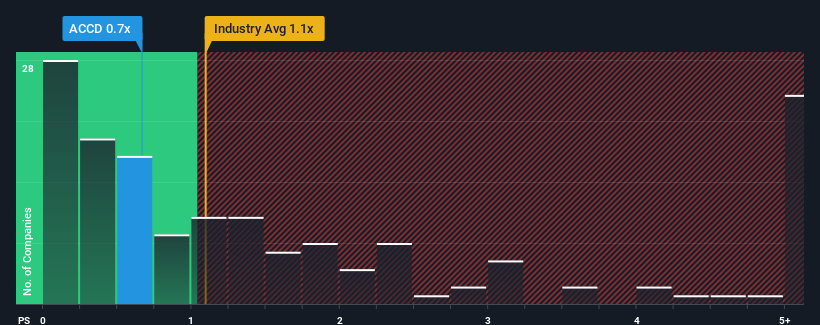

株価は大幅に下落したが、米国のヘルスケア業界のP/S(株価純資産倍率)中央値が約1.1倍である中、アコレードのP/S(株価純資産倍率)0.7倍が注目に値すると考える人はまだ多くないだろう。 これは眉唾かもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

アコレードのP/Sは株主にとって何を意味するのか?

アコレードはここ最近、他社を凌ぐ収益の伸びを示し、比較的好調に推移している。 おそらく市場は、このレベルの業績が先細りになることを期待しており、P/Sの高騰を抑えているのだろう。 アコレードがこの路線を維持できれば、投資家は収益に見合った株価で報われるはずだ。

アナリストの今後の予測をご覧になりたい方は、アコレードの無料 レポートをご覧ください。収益成長指標はP/Sについて何を教えてくれるのか?

アコレードのP/Sレシオは、中程度の成長しか期待できず、重要なことは業界と同程度の業績しか期待できない企業にとっては典型的なものだろう。

昨年度の収益成長率を見直すと、同社は16%という驚異的な伸びを記録している。 直近の業績が好調だったということは、過去3年間で合計122%の収益成長も達成できたということだ。 つまり、同社がこの間、収益を伸ばすという素晴らしい仕事をしてきたことを確認することから始めることができる。

展望に目を向けると、今後3年間は年率13%の成長が見込まれる。 業界では毎年7.1%の成長しか見込めないため、同社はより強力な収益が期待できる。

この点を考慮すると、アコレードのP/Sが同業他社と拮抗しているのは興味深い。 どうやら一部の株主は予測に懐疑的で、販売価格の引き下げを受け入れているようだ。

アコレードのP/Sに関する結論

アコレードの株価は崖っぷちだが、P/Sはヘルスケア業界の他の企業と同水準のようだ。 PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測ることにある。

アコレードのアナリスト予想を見てみると、その優れた収益見通しが、我々が期待したほどPERを押し上げていないことがわかる。 業界を凌駕する成長を遂げる強力な収益見通しを見る限り、この数字にまつわる潜在的な不確実性がP/Sレシオを若干圧迫しているとしか考えられない。 この不確実性は株価にも反映されているようで、安定的ではあるが、収益見通しを考慮すれば、株価はもっと高くなる可能性がある。

また、アコレードの3つの警告サインを見つけたことも注目に値する。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

If you're looking to trade Accolade, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Accolade が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.