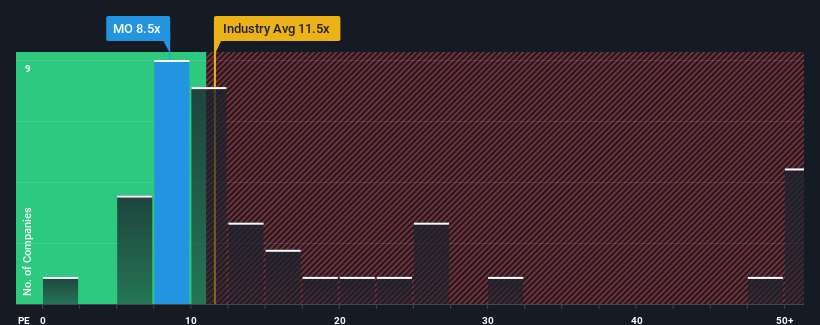

アルトリア・グループ・インク(NYSE:MO)の株価収益率(PER)は8.5倍で、米国の企業の半数近くがPER19倍以上であり、PER34倍以上の企業も珍しくないことを考えると、現時点では非常に強気なシグナルを送っているのかもしれない。 しかし、PERがかなり低いのには理由があるかもしれず、それが正当かどうかを判断するにはさらなる調査が必要だ。

アルトリアグループは最近、他の企業よりも業績を伸ばしており、確かに良い仕事をしている。 PERが低いのは、投資家がこの好調な業績が今後あまり印象的でなくなるかもしれないと考えているため、という可能性もある。 アルトリア・グループが好きなら、そうでないことを望み、人気がないうちに株を手に入れたいと思うだろう。

アルトリアグループの成長トレンドは?

アルトリアグループのようなPERが妥当とされるためには、企業が市場を大きく下回る必要があるという前提があります。

まず振り返ってみると、同社は昨年、一株当たり利益を20%も伸ばした。 喜ばしいことに、EPSも過去12ヶ月間の成長により、3年前と比較して合計で305%増加している。 つまり、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

今後の見通しに目を向けると、今後3年間は収益が減少するはずであり、同社に注目している9人のアナリストが試算したところ、収益は年率2.9%減少する。 他の市場が年率11%の成長を見込んでいる中で、これはあまり良いことではない。

このような情報から、アルトリア・グループが市場より低いPERで取引されていることに驚きはない。 とはいえ、業績が逆行する中、PERがまだ底値に達している保証はない。 弱い見通しが株価の重荷となっているため、この価格を維持するだけでも難しいかもしれない。

アルトリア・グループのPERから何がわかるか?

株価収益率だけで株を売るべきかどうかを判断するのは賢明とは言えないが、会社の将来性を判断する実用的な指針にはなる。

予想通り、アルトリア・グループのアナリスト予想を調べたところ、収益縮小の見通しが低PERの一因となっていることが分かった。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを認め、低PERを受け入れている。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

また、アルトリア・グループに対する2つの警告サイン(1つはちょっと不愉快!)を見つけたことも注目に値する。

これらのリスクによってアルトリア・グループに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるかお分かりください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Altria Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.