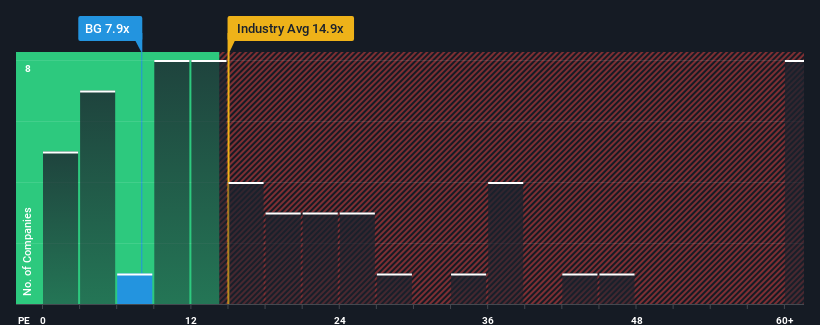

米国の半数近くの企業の株価収益率(PER)が17倍を超える中、Bunge Global SA(NYSE:BG)のPER7.9倍は非常に魅力的な投資先と言えるかもしれない。 しかし、PERを額面通りに受け取るのは賢明ではない。

ブンゲ・グローバルは、他の多くの企業が業績を後退させている中、増益を続けている。 好調な業績が大幅に悪化すると予想する向きが多いのは、PERを抑制している市場よりも多いかもしれない。 もしこの会社が好きなら、そうならないことを願うだろう。

成長は低PERに見合うか?

PERを正当化するためには、Bunge Globalは市場を大幅に引き離す貧弱な成長を遂げる必要がある。

振り返ってみると、昨年は同社のボトムラインに22%の異例の利益をもたらした。 しかし、直近の3年間ではEPSが15%減少しており、これでは不十分だ。 従って、株主は中期的な利益成長率に暗澹たる気持ちになったことだろう。

今後3年間の見通しについては、11人のアナリストが毎年7.3%の減益を予想している。 一方、市場全体では年率9.9%の拡大が予想されており、見通しは悪い。

こうした状況を考えれば、ブンゲ・グローバルのPERが他の大半の企業を下回るのは理解できる。 しかし、収益の縮小が長期的なPERの安定につながるとは考えにくい。 弱い見通しが株価の重荷となっているため、この株価を維持するだけでも難しいかもしれない。

重要なポイント

株価収益率(PER)は、特定の業界では価値を測る指標としては劣るという議論があるが、強力な景況感指標となりうる。

予想通り、Bunge Globalのアナリスト予想を検証したところ、収益縮小見通しが低PERの一因となっていることが判明した。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを容認し、低PERを受け入れている。 こうした状況が改善されない限り、この水準が株価の障壁となるだろう。

次のステップに進む前に、私たちが発見したBunge Globalの2つの警告サイン(1つはちょっと気になる!)について知っておく必要がある。

BungeGlobalの事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Bunge Global が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.