エクソン モービル コーポレーション(NYSE:XOM )の最近の低調な決算報告は、株価を大きく動かすものではなかった。 当社の分析によると、軟調な利益数字とともに、投資家は数字の根底にある他の弱点にも注意する必要がある。

収益の質を評価する上で欠かせないのは、企業が株主をどれだけ希薄化しているかを見ることである。 エクソン モービルは昨年、11% の新株を発行しました。 そのため、1株あたりが受け取る利益は少なくなっている。 希薄化を無視して純利益を喜ぶのは、大きなピザの一切れを手に入れたからといって喜ぶようなもので、ピザが何切れにも切り分けられたという事実を無視するようなものだ。 ここをクリックすると、エクソンモービルのEPSチャートを見ることができる。

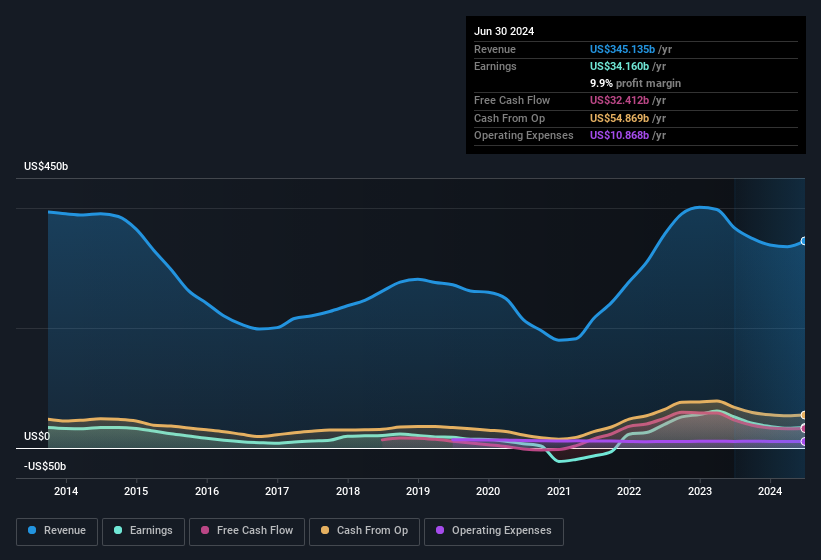

エクソンモービルの希薄化による1株当たり利益(EPS)への影響について

3年前、エクソンモービルは赤字でした。 過去12カ月に限っても、利益は34%減少している。 悲しいことに、一株当たり利益はさらに減少し、その間に33%も減少した。 したがって、希薄化は株主還元に顕著な影響を及ぼしている。

長期的には、エクソンモービルの1株当たり利益が増加すれば、株価も上昇するはずだ。 しかし、利益が増加しても一株当たり利益が横ばい(あるいは減少)であれば、株主はあまりメリットを感じないかもしれない。 そのため、企業の株価が伸びるかどうかを評価することを目的とするならば、長期的には純利益よりもEPSの方が重要だと言える。

そうなると、アナリストが将来の収益性についてどのような予測をしているのかが気になるかもしれない。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

エクソンモービルの利益パフォーマンスに関する当社の見解

エクソンモービルは1年間に株式を発行したため、EPSのパフォーマンスは純利益の伸びより遅れている。 従って、エクソン モービルの真の基礎収益力は法定利益よりも低い可能性がある。 悲しいことに、同社のEPSは過去12ヵ月間減少している。 結局のところ、エクソンモービルを正しく理解したいのであれば、上記の要素以外も考慮することが不可欠である。 つまり、この銘柄をより深く知りたいのであれば、同社が直面しているリスクを検討することが極めて重要なのだ。 投資リスクの観点から、エクソンモービルの1つの警告サインを特定しました 。

このノートでは、エクソンモービルの利益の本質を明らかにする一つの要因に注目したに過ぎない。 しかし、企業に対する評価を知る方法は他にもたくさんある。 株主資本利益率(ROE)の高さを優良企業の証と考える人もいます。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧になってはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Exxon Mobil が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.