チャーリー・マンガーが支援した)伝説的なファンドマネジャーのリー・ルーが、かつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 負債過多は破滅につながる可能性があるからだ。 ハリバートン・カンパニー(NYSE:HAL)は、その事業において負債を使用していることがわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

なぜ負債はリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、有利子負債の利点は、それがしばしば安価な資本であることであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

ハリバートンの純負債は?

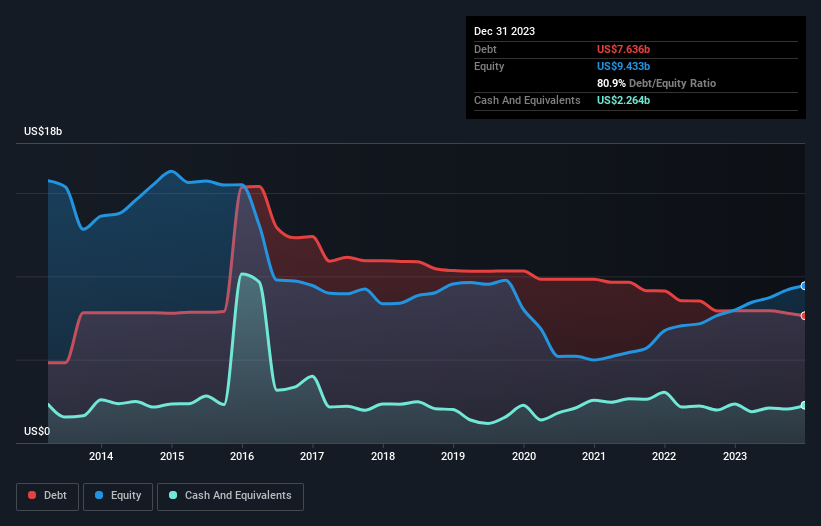

下記の通り、ハリバートンは2023年12月時点で76.4億米ドルの負債を抱えており、これは前年とほぼ同じです。グラフをクリックすると詳細がご覧いただけます。 一方、22億6,000万米ドルの現金があり、純負債は53億7,000万米ドルである。

ハリバートンの負債を見る

最新の貸借対照表データを拡大すると、ハリバートンには12ヶ月以内に期限の到来する56億1000万米ドルの負債と、それ以降に期限の到来する96億4000万米ドルの負債があることがわかる。 これらの債務を相殺するために、12ヶ月以内に期限の到来する42億6,000万米ドルの現金と48億6,000万米ドルの債権がある。 つまり、負債総額は現金と短期債権の合計を81億3,000万米ドル上回っている。

ハリバートンの時価総額は346億米ドルと非常に大きいため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、同社が希薄化することなく負債を管理できるかどうか、間違いなく精査すべきことは明らかだ。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使用しています。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このアプローチの利点は、負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることです。

ハリバートンのEBITDA純有利子負債比率は1.1と低い。 また、EBITは支払利息をなんと10.3倍もカバーしている。 つまり、象がネズミに脅かされるのと同じように、ハリバートンは負債によって脅かされているわけではないのだ。 その上、ハリバートンのEBITは過去12ヶ月で36%増加しており、この成長により負債を処理するのが容易になるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、ハリバートンが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITがフリーキャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 直近の3年間で、ハリバートンはEBITの50%に相当するフリーキャッシュフローを記録している。フリーキャッシュフローが利子と税金を除いたものであることを考えると、これは普通である。 フリー・キャッシュ・フローが利子と税金を除外していることを考えると、フリー・キャッシュ・フローはEBITの50%に相当する。

当社の見解

ハリバートンのEBIT成長率は、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 また、金利カバー率もその印象を裏付けている! 上記の様々な要因を考慮すると、ハリバートンはかなり賢明な負債の使い方をしているように見える。 リスクもあるが、株主へのリターンを高めることもできる。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 私たちの投資分析では 、 ハリバートンは 2つの警告の兆候を示して いることに注意してください, あなたは知っておくべき...

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Halliburton が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.