- アポロ・グローバル・マネジメントが過小評価されているのか、過大評価されているのか、それともチャンスを隠しているのか、疑問に思っているのはあなただけではない。あなただけではない。多くの投資家が、株価が次にどこへ向かうのか、その手がかりを探している。

- 最近、株価は先週1.8%の上昇を見せ、過去1ヶ月で12.4%上昇した。しかし、年間ではまだ17.8%下落しており、市場の認識の変化と将来の可能性に疑問を投げかけている。

- アポロの運用資産拡大と大手機関投資家との提携に関するニュースが最近の株価の動きに影響を与え、一部のアナリストから楽観的な見方が噴出している。また、オルタナティ ブ投資分野における規制の動向も、株価に対する短期的なセンチメント形成に一役買っている。

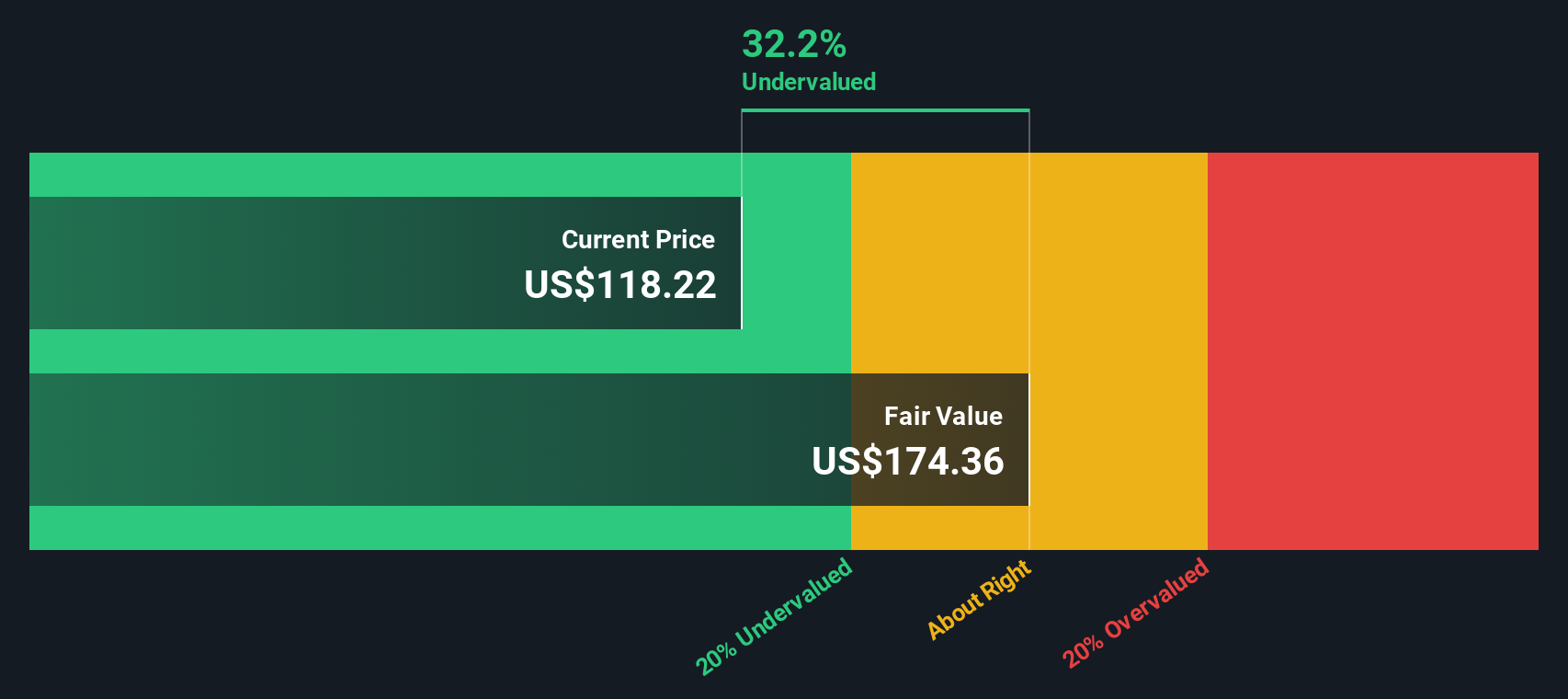

- アポロはこれまでのバリュー・チェックで6点満点中3点。これは、当社の標準的なバリュエーション・モデルが複雑なシグナルを提供していることを意味する。記事の後半では、これらのツールの比較を見て、より深い洞察を提供する可能性のあるアプローチを明らかにする。

アポロ・グローバル・マネジメントの昨年1年間のリターンが-17.8%で、同業他社に遅れをとっている理由をご覧ください。

アプローチ1:アポロ・グローバル・マネジメントのエクセス・リターンズ分析

エクセスリターンズ評価モデルは、アポロ・グローバル・マネジメントがいかに効果的に株主資本コストを上回るリターンを生み出しているかを評価します。このアプローチでは、キャッシュフローを直接測定するのではなく、投下資本利益率、1株当たり予想利益、将来の簿価に焦点を当てます。

アポロの場合、このモデルの主要指標は以下の通り:

- 簿価:1株当たり37.46ドル

- 安定的なEPS:1株当たり12.55ドル

(出所:アナリスト4名による加重将来予想ROE。) - 株主資本コスト:一株当たり5.12ドル

- 超過収益:1株当たり7.43ドル

- 平均株主資本利益率:19.04

- 安定した簿価: 1株当たり65.92ドル

(出所: 2名のアナリストによる加重将来簿価予想)

この方法に基づき、アポロ・グローバル・マネジメントの一株当たり本源的価値は230.84ドルと推定される。これは、現在の市場価格と比較した場合、株価が公正価値を約42.4%下回っていることを意味し、株価が著しく割安であることを示唆している。

結果割安

当社のエクセス・リターン分析によると、Apollo Global Managementは42.4%割安である。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づき、さらに872の割安株を発見してください。

アポロ・グローバル・マネジメントの公正価値算出方法の詳細については、当社レポートの評価セクションをご覧ください。

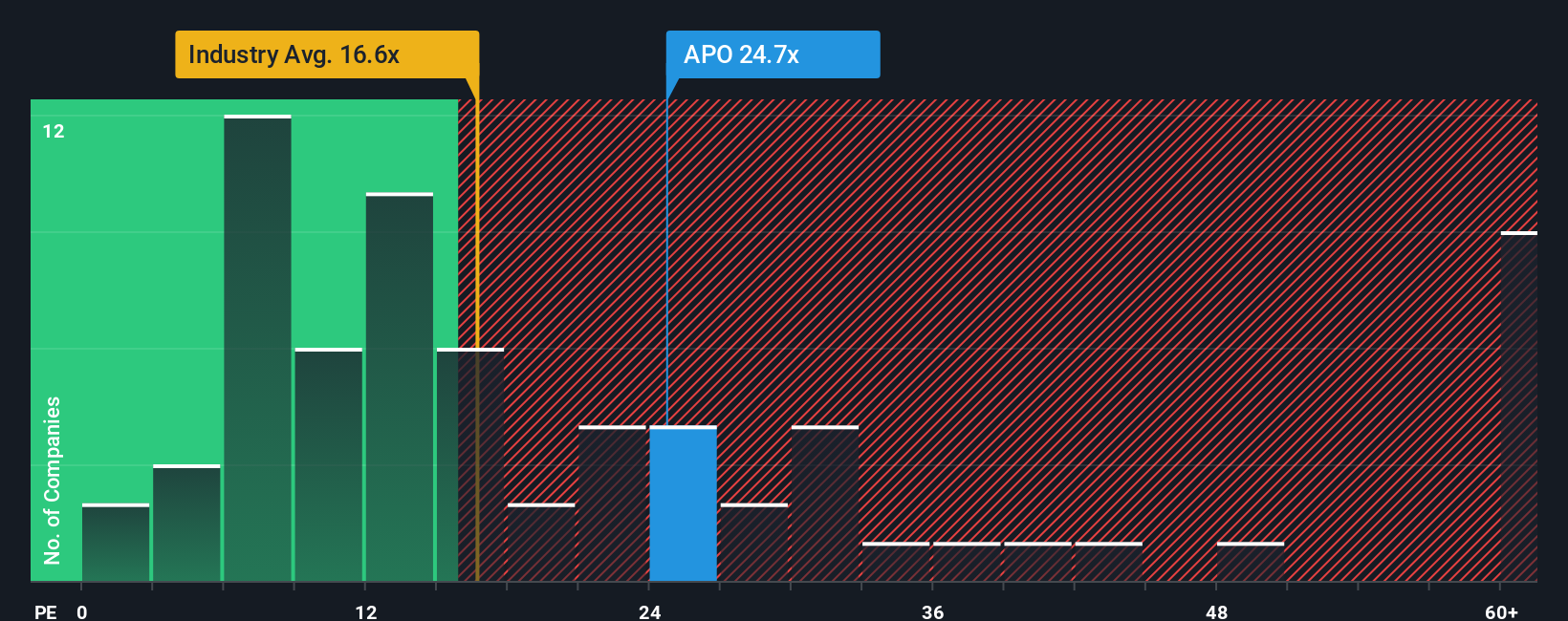

アプローチ2: アポロ・グローバル・マネジメントの価格対収益

株価収益率(PE)は、企業の株価と利益を比較し、投資家が1ドルの利益に対していくら支払っているかを測るのに役立つため、収益性の高い企業を評価するのに広く使用されています。特に、アポロ・グローバル・マネジメントのように安定した利益を上げている企業にとっては、現在の業績と将来に対する市場の期待の両方を反映しているため、重要な指標となります。

何をもって「正常な」または「公正な」PEレシオとするかは、企業の成長見通しとリスクレベルによって決まる。成長が早いと予想される企業やリスクが低いと思われる企業は、PEレシオが高くなることが多い。不確実性が高い企業や成長が鈍化している企業は、通常低い倍率で取引される。基本的に、PEレシオはリスクと成長で調整された投資家の期待のスナップショットを提供します。

アポロ・グローバル・マネジメントは現在、19.1倍のPEレシオで取引されている。これは、業界平均の13.3倍、同業他社平均の13.1倍よりも高く、市場が同業他社に比べてより強い成長を期待しているか、より低いリスクを認識していることを示唆している。しかし、Simply Wall St独自の「フェア・レシオ」モデルは、アポロのフェアPEレシオを23.3倍と見積もっている。フェア・レシオは、企業固有の利益成長、利益率、リスク、業界背景、時価総額などの重要な要素を取り入れることで、基本的な同業他社比較や業界比較を改善したものです。これにより、より調整されたバリュエーションターゲットが提供される。

アポロの現在のPEレシオはフェア・レシオを下回っ ているため、この分析は、企業の質や業界リスクを考慮し た後でも、PE指標に基づいて株価が過小評価されている ことを示している。

結果割安

PEレシオは一つのストーリーを語るが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1402社をご覧ください。

あなたの意思決定をアップグレード:アポロ・グローバル・マネジメントの物語を選ぼう

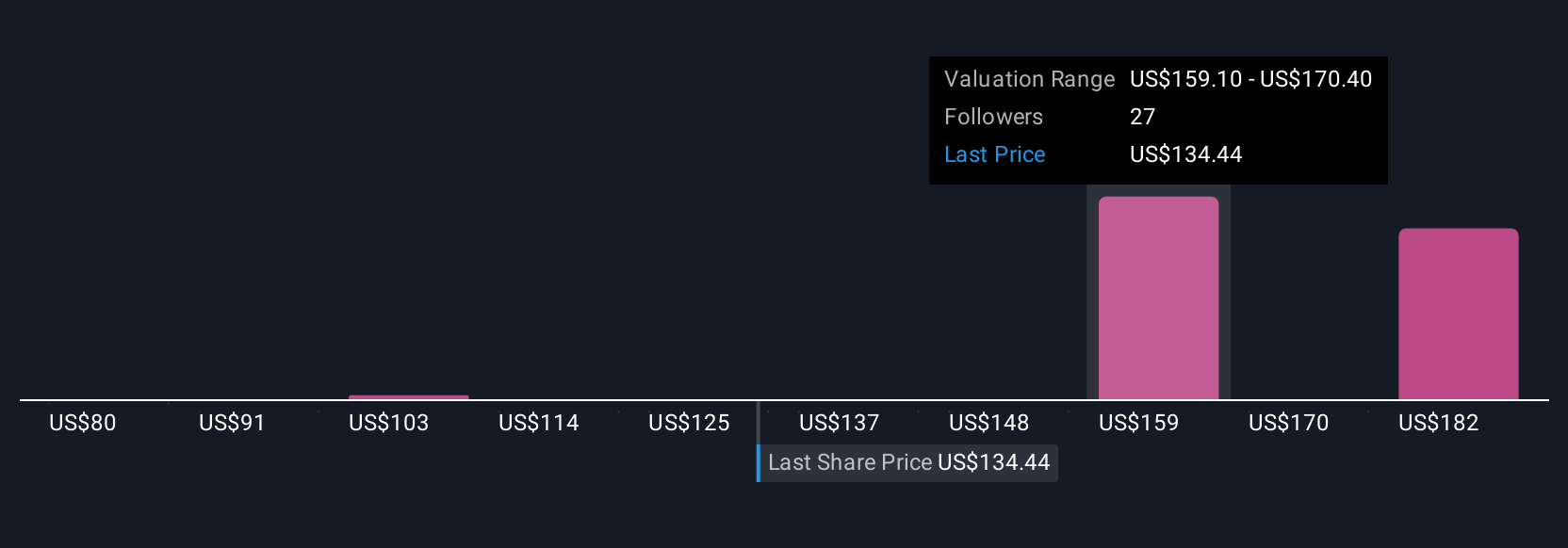

先に、バリュエーションを理解するさらに良い方法があることを述べました。ナラティブは、あなたの投資ストーリーに命を吹き込むものです。あなた自身の公正価値見積もりと、収益、利益、マージンの仮定を組み合わせることで、アポロ・グローバル・マネジメントの将来に対するあなたの見方を表現するシンプルなツールです。事業の方向性に関するあなたの視点を具体的な財務予測に結びつけ、株価が現在魅力的に見えるか、割高に見えるかを示します。

ナラティブを作るのに専門家である必要はない。シンプリー・ウォールセントのコミュニティ・ページでは、何百万人もの投資家が、新しいニュースや業績、重要な展開が入ると、リアルタイムで簡単にナラティブを作成し、更新しています。ナラティブは、あなたの推定フェアバリューと市場価格を直接比較することで、今が買い時か売り時かを判断するのに役立ちます。

例えば、アポロ・グローバル・マネジメントの場合、最も楽観的なNarrativeは1株当たり178.00ドルの公正価値を見ているが、最も慎重なNarrativeはわずか117.70ドルと見積もっている。こうした違いは、独自の視点と新しい情報がいかに個々の投資判断を形成するかを浮き彫りにしており、Narrativeを今日の株価を評価するための柔軟で強力なレンズにしている。

アポロ・グローバル・マネジメントにはまだ続きがあると思いますか?当社のコミュニティで他の投資家の意見をご覧ください!

Simply Wall Stの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみでコメントを提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Apollo Global Management が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.