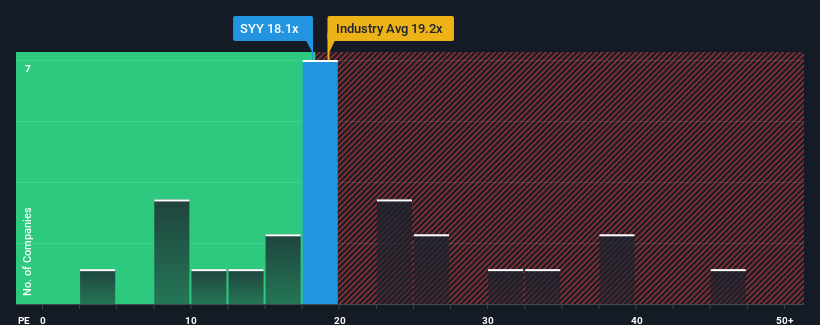

シスコ・コーポレーション (NYSE:SYY)の株価収益率(PER)18.1倍は、PERの中央値が約16倍である米国の市場と比べると、かなり「中途半端」な印象がある。 これは眉唾ではないかもしれないが、もしPERが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

他の多くの企業の収益が減少しているのに比べ、シスコの収益成長はプラス圏にあり、最近の業績はかなり好調だ。 好調な業績が他の企業のように悪化すると予想する人が多いため、PERが上昇しないのかもしれない。 シスコが好きなら、そうならないことを願っているはずだ。

成長指標が示すPERとは?

PERを正当化するためには、シスコは市場並みの成長を遂げる必要がある。

振り返ってみると、昨年は同社のボトムラインに47%の異例の利益をもたらした。 しかし、直近の3年間はまったく成長できなかったため、全体としてはそれほど大きくはない。 つまり、この3年間の収益成長という点では、同社は複雑な結果に終わったということだ。

展望に目を転じると、同社をウォッチしているアナリストの予測では、今後3年間は年率9.2%の成長が見込まれる。 これは、市場全体の年率10%の成長予測に近い。

これを考えると、シスコのPERが他の大多数の企業と同水準にあるのも理解できる。 どうやら株主は、同社が低姿勢を保っている間、ただ持ち続けることに安心感を抱いているようだ。

最終結論

株価収益率(PER)の威力は、主にバリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものである。

我々は、シスコの予想成長率が予想通り市場全体と一致していることを背景に、シスコが中程度のPERを維持していることを立証した。 今現在、株主は将来の業績がサプライズをもたらすことはないと確信しているため、PERに納得している。 このような状況では、近い将来、株価がどちらかの方向に大きく動くとは考えにくい。

他にもリスクがあることを忘れてはならない。例えば、 シスコの注意すべき兆候を1つ 挙げてみた。

もちろん、シスコより優れた銘柄が見つかるかもしれない。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sysco が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.