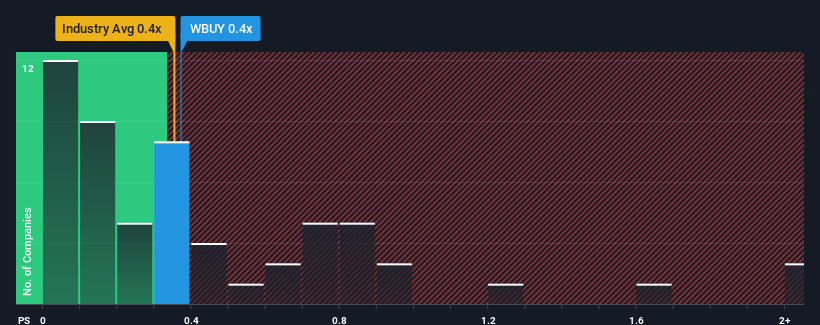

米国の消費者小売業界のP/S(株価純資産倍率)中央値が非常に類似している中、ウェブイ・グローバル・リミテッド(NASDAQ:WBUY)のP/S(株価純資産倍率)0.4倍を特筆に値すると考える人は多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

Webuy Globalの最近のパフォーマンスはどのようなものですか?

Webuy Globalは最近、実に速いペースで収益を伸ばしており、確かに素晴らしい仕事をしている。 好調な収益実績が衰えることを多くの人が予想しているため、株価、ひいてはP/Sレシオの上昇が抑えられているのかもしれない。 この会社が好きなら、そうならないことを願うだろう。

ウェブイ・グローバルのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、収益、キャッシュフローを確認しよう。収益成長指標はP/Sについて何を教えてくれるのか?

ウェブイ・グローバルのP/Sレシオは、中程度の成長しか期待できない企業にとって典型的なもので、重要なことは、業界と同程度の業績であることです。

振り返ってみると、昨年は同社のトップラインに38%という異例の伸びをもたらした。 過去12ヶ月間の収益増加のおかげもあり、3年間の収益成長率は数桁も膨れ上がっている。 つまり、その間に同社が収益を伸ばすという途方もない仕事をしたことを確認することから始めることができる。

これは他の業界とは対照的で、今後1年間の成長率は3.9%と予想されており、同社の最近の中期的な年率換算成長率を大幅に下回っている。

このことを考えると、ウェブイ・グローバルのP/Sが他社の大半と同水準にあるのは不思議だ。 どうやら一部の株主は、最近の業績が限界に達していると考え、販売価格の引き下げを受け入れているようだ。

要点

売上高株価比率は、特定の業界では価値を測る指標としては劣ると議論されているが、強力な景況感指標となり得る。

驚いたことに、ウェブイ・グローバルは、3年間の収益動向が現在の業界予想よりも良好であることから、我々が予想したほどPERに寄与していないことを明らかにした。 業界よりも速い成長率で好調な収益が確認された場合、潜在的なリスクがP/Sレシオを圧迫していると考えるしかない。 過去中期的な最近の収益動向は、株価下落のリスクが低いことを示唆しているが、投資家は将来的に収益が変動する可能性があると見ているようだ。

他にもリスクがあるかもしれないことをお忘れなく。例えば、 ウェブイ・グローバルの注意すべき兆候を2つ 挙げてみた。

これらのリスクにより、Webuy Globalに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるのかをご確認ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Webuy Global が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.