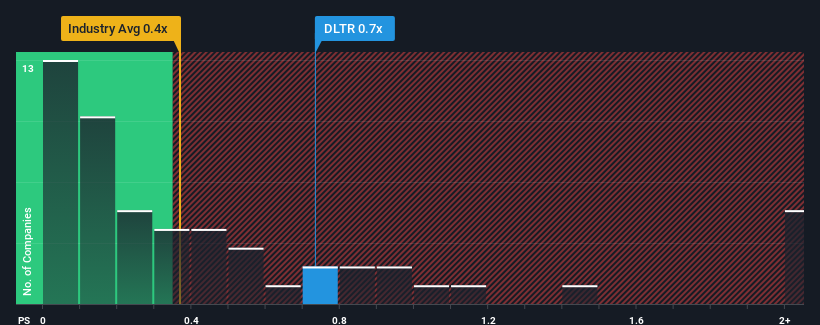

ダラー・ツリー・インク (NASDAQ:DLTR)のPER(株価収益率)0.7倍は、PERの中央値が0.4倍前後である米国の消費者向け小売業に属する企業としては、かなり「中道」であると言えなくもない。 これは眉唾ではないかもしれないが、P/Sレシオが妥当でない場合、投資家は潜在的な機会を逃すか、迫り来る失望を無視している可能性がある。

ダラーツリーのP/Sは株主にとって何を意味するのか?

ダラーツリーの最近の収益成長は業界並みです。 多くの人が、平凡な収益実績が続くと予想しており、それがP/Sレシオを抑制しているようだ。 もしそうなら、少なくとも既存株主は現在の株価で眠れなくなることはないだろう。

同社のアナリスト予想に関する全容が知りたいですか?ダラー・ツリーの無料 レポートが 、今後の見通しを明らかにします。ダラー・ツリーの収益成長は予測されていますか?

P/Sレシオを正当化するためには、ダラー・ツリーは業界並みの成長を遂げる必要があります。

まず振り返ってみると、同社は昨年7.4%という手ごろな収益成長を達成した。 また、過去12ヶ月間の成長のおかげもあり、収益は3年前と比較して全体で20%増加している。 従って、最近の収益成長は同社にとって立派なものであったと言える。

将来的な展望に目を移すと、同社を担当するアナリストの予測では、今後3年間の売上高は年率4.1%増となる。 これは、より広い業界の年率4.9%の成長予測に近い。

この点を考慮すると、ダラー・ツリーのP/Sが同業他社と拮抗しているのも納得がいく。 どうやら株主は、同社が低姿勢を保っている間、ただ持ち続けることに安心感を抱いているようだ。

要点

売上高株価比率の威力は、主にバリュエーションとしてではなく、現在の投資家のセンチメントと将来への期待を測ることにあると言える。

アナリストが消費者小売業界と同程度の収益見通しを予測していることを考えると、ダラー・ツリーのPERはほぼ適正と思われます。 今のところ、株主は将来の収益がサプライズをもたらすことはないと確信しているため、P/Sに満足している。 こうした状況が変わらない限り、株主はこの水準で株価を支え続けるだろう。

企業のバランスシートには、多くの潜在的リスクが潜んでいる可能性がある。 当社のダラー・ツリーの無料バランスシート分析では 、6つの簡単なチェックにより、問題となりうるリスクを発見することができます。

ダラー・ツリーのビジネスの強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしているインタラクティブな銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Dollar Tree が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.