ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスク度を調べるときにバランスシートを考慮するのは当然のことだ。 Acushnet Holdings Corp.(NYSE:GOLF)のバランスシートには負債がある。 しかし本当の問題は、この負債が同社を危険にしているかどうかだ。

借金はいつ危険なのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

Acushnet Holdingsの純負債はいくらですか?

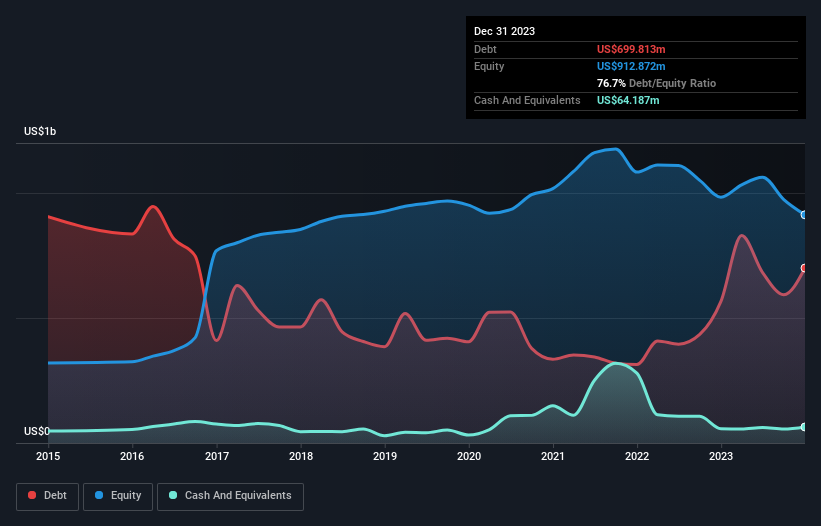

過去の数字は下の図をクリックしてご覧いただけますが、2023年12月現在、Acushnet Holdingsの負債額は6億9,980万米ドルで、1年間で5億6,660万米ドル増加しています。 しかし、6,420万米ドルの現金準備金があるため、純負債は約6億3,560万米ドルと少なくなっている。

Acushnet Holdingsのバランスシートの強さは?

最後に報告された貸借対照表によると、Acushnet Holdingsは、12ヶ月以内に返済期限が到来する4億5,110万米ドルの負債と、12ヶ月を超えて返済期限が到来する8億3,270万米ドルの負債を抱えていた。 これらの債務を相殺するために、同社は6,420万米ドルの現金と、12ヶ月以内に期限が到来する2,140万米ドルの債権を保有している。 つまり、負債総額は現金と短期債権の合計を10億2,000万米ドル上回っている。

Acushnetホールディングスの時価総額は40億7,000万米ドルであるため、必要であれば増資によってバランスシートを強化することができるだろう。 しかし、債務返済能力を注意深く見る価値はある。

私たちは、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割った数値と、EBIT(利払い前・税引き前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定する。 この方法では、債務の絶対額と支払金利の両方を考慮する。

Acushnetホールディングスの純有利子負債はEBITDAの2.0倍で、それほど多くないが、EBITが支払利息の6.8倍に過ぎず、利子カバー率はやや低い。 しかし、EBITが支払利息のわずか6.8倍であることから、利息の支払いはやや重荷であることがわかる。 AcushnetホールディングスのEBITは過去12ヶ月で3.1%伸びた。 これは驚くべきことではないが、負債の返済という点では良いことだ。 負債を分析する際、バランスシートが重視されるのは明らかです。 しかし、Acushnet Holdingsが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートをご覧ください。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、EBITがフリーキャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間で、アクシュネット・ホールディングスのフリー・キャッシュ・フローはEBITの44%で、予想より少なかった。 負債の返済を考えると、これはあまり良くない。

当社の見解

Acushnet Holdingsのインタレスト・カバレッジは、EBIT成長率と同様、この分析において実質的にプラスであった。 とはいえ、EBITからフリー・キャッシュ・フローへの転換は、バランスシートに対する潜在的な将来リスクに対してやや敏感である。 上記のすべての要因を考慮すると、Acushnet Holdingsの借入金利用にはやや慎重さを感じる。 有利子負債には潜在的なリターンの増加というプラス面もあるが、負債水準が株価をよりリスキーにする可能性があることを、株主は間違いなく考慮すべきと考える。 負債水準を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし、最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、Acushnet Holdingsには 2つの警告 サインがある。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Acushnet Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.