バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、それを骨抜きにしない。 事業が破綻するときには負債が絡むことが多いので、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 Driven Brands Holdings Inc.(NASDAQ:DRVN)が事業で負債を使用していることはわかる。 しかし、本当の問題は、この負債が会社を危険なものにしているかどうかだ。

負債がもたらすリスクとは?

借入金は、新たな資本やフリーキャッシュフローで返済することが困難になるまで、ビジネスを支援する。 最終的に、会社が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(しかし、まだ高価な)状況は、会社が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、企業、特に資本の重い企業にとって、負債は重要な手段となり得る。 企業の負債レベルを検討する際の最初のステップは、現金と負債を合わせて検討することである。

Driven Brands Holdingsの最新分析を見る

Driven Brands Holdingsの純負債とは?

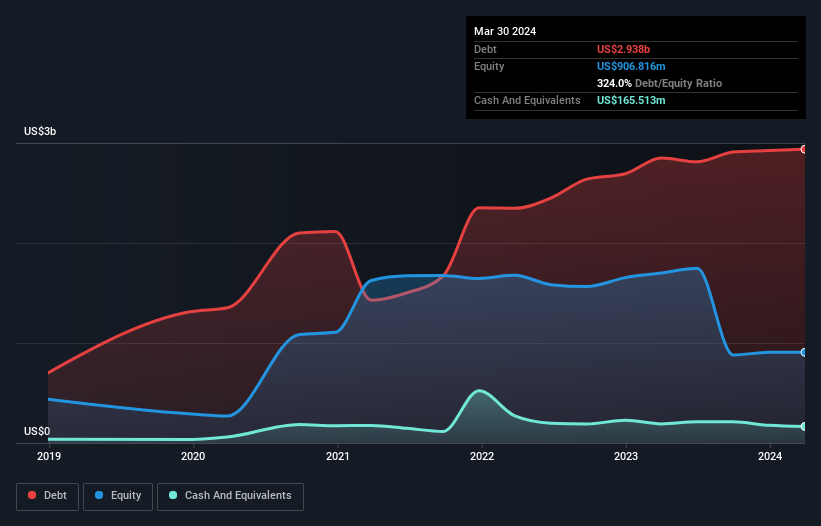

下のチャート(クリックすると詳細が表示されます)を見ると、Driven Brands Holdingsの2024年3月時点の負債額は29億4,000万米ドルで、前年とほぼ同じであることがわかります。 しかし、これを相殺する1億6,550万米ドルの現金があり、純負債は約27億7,000万米ドルとなっている。

Driven Brands Holdingsのバランスシートの健全性は?

最後に報告された貸借対照表によると、Driven Brands Holdingsは12ヶ月以内に4億3,910万米ドルの負債、12ヶ月を超えて45億4,000万米ドルの負債を抱える。 一方、1億6,550万米ドルの現金と1億7,330万米ドル相当の1年以内に支払期限の到来する債権がある。 つまり、負債総額は現金と短期債権の合計を46億4,000万米ドル上回る。

この不足は18億5,000万米ドルの会社そのものに重くのしかかり、まるで子供が本やスポーツ用品、トランペットを詰めた巨大なバックパックの重さに苦しんでいるかのようだ。 だから私たちは、間違いなくバランスシートを注意深く観察するだろう。 結局のところ、債権者が返済を要求するならば、Driven Brands Holdingsはおそらく大規模な資本増強を必要とするだろう。

私たちは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったものと、利払い・税引き前利益(EBIT)が支払利息をどれだけ簡単にカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定する。 従って、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

1.8倍という低いインタレスト・カバーと5.6倍という不穏に高いEBITDA純有利子負債比率は、Driven Brands Holdingsに対する我々の信頼感を、腹にワンツーパンチを食らったように打ちのめした。 ここでの負債負担は相当なものだ。 投資家にとってのもう一つの懸念は、Driven Brands HoldingsのEBITが昨年10%減少したことだろう。 このような状況が続けば、負債を処理するのは、怒った家猫を旅行箱に入れるのと同じくらい簡単だろう。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、今後Driven Brands Holdingsが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 過去3年間、Driven Brands Holdingsは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債をはるかにリスキーなものにしている。

当社の見解

率直に言って、Driven Brands HoldingsのEBITからフリー・キャッシュ・フローへの変換と、負債総額を超過している実績の両方が、その負債水準にむしろ不安を抱かせる。 また、利子カバー率でさえ、あまり信頼感を抱かせるものではない。 先に述べたすべての要因を考慮すると、Driven Brands Holdingsは本当に負債が多すぎると思う。 私たちにとっては、目をつぶってドッグパークを歩くような、かなりリスキーな銘柄だ。しかし、そう思わない投資家もいるだろう。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし、投資リスクのすべてが貸借対照表にあるわけではない。 私 たちは、 Driven Brands Holdingsの 警告サインを1つ特定 した。

負債を負うことなく利益を拡大できる事業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧ください。

If you're looking to trade Driven Brands Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Driven Brands Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.