- オートマチック・データ・プロセッシングの現在の株価が、その根本的な価値を反映しているかどうか疑問に思っているのは、あなただけではない。多くの投資家が次の一手を打つ前に同じ疑問を抱いている。

- 株価の終値は260.44米ドルで、直近7日間のリターンは2.1%減、30日間のリターンは1.9%減、年初来のリターンは3.0%増、1年間のリターンは10.1%減、3年間のリターンは17.3%減、5年間のリターンは78.4%減である。これらの数字を総合すると、最近のパフォーマンスと長期的なパフォーマンスはまちまちである。

- オートマティック・データ・プロセッシングをめぐる最近のヘッドラインは、企業が中核的なバックオフィス機能をアウトソーシング・サービスに依存し続ける中、給与計算と人的資本管理の主要プロバイダーとしての役割に焦点を当てている。このような背景は、最近の株価の動きを受けて、投資家がこの銘柄についてどのように考えているかを考えるのに役立つ。

- 当社の評価では、オートマティック・データ・プロセシングのバリュエーションスコアは6点満点中4点である。

オートマティック・データ・プロセシングの過去1年間のリターンが-10.1%で、同業他社に遅れをとっている理由をご覧ください。

アプローチ1:オートマチック・データ・プロセッシングのDCF分析

DCF(ディスカウント・キャッシュ・フロー)モデルは、企業が将来生み出す可能性のあるキャッシュを予測し、そのキャッシュフローを必要収益率を用いて現在に割り戻すことで、企業の価値を推定するものである。

オートマチック・データ・プロセッシングの場合、使用されるモデルは2ステージのフリー・キャッシュフロー対株式アプローチである。直近12ヶ月のフリーキャッシュフローは約41.6億ドル。アナリストは2028年までのフリー・キャッシュ・フロー予測を提示しており、シンプリー・ウォール・ストリートはさらに外挿し、10年パスを構築している。その中で、2028年の予想フリー・キャッシュフローは55.8億ドルである。このシナリオには、2035年までの割引キャッシュフロー予測が含まれている。

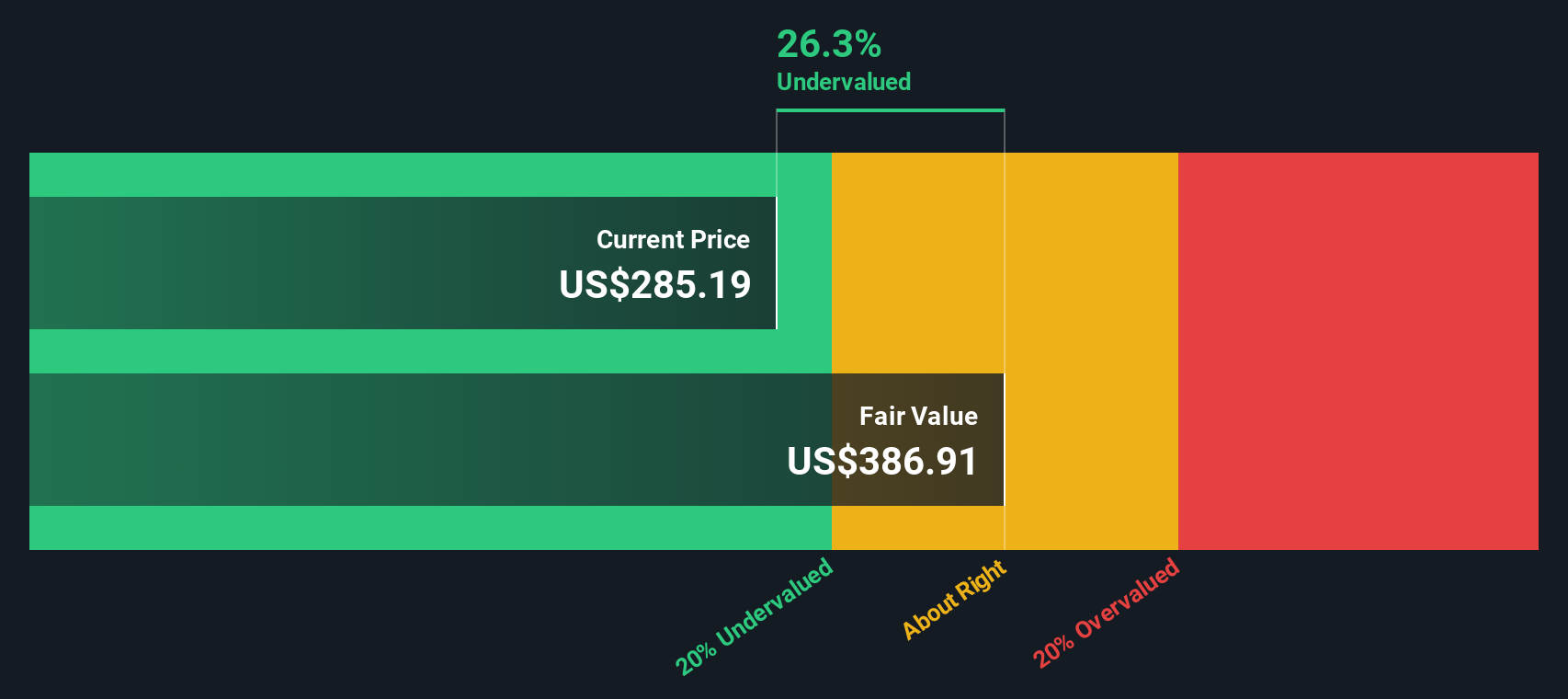

これらの割引キャッシュフローを合計すると、1株当たり約330.65米ドルの本源的価値が推定される。直近の株価260.44米ドルと比較すると、このモデルは約21.2%の割引を暗 示的に示している。このモデルのもとでは、株価は現在、このDCF推定値を下回っている。

結果UNDERVALUED(このDCFモデルに基づく)

当社のDCF (Discounted Cash Flow) 分析では、Automatic Data Processing は21.2%割安である。あなたのウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく863の割安株を発見してください。

オートマチック・データ・プロセッシングの公正価値の算出方法の詳細については、会社レポートの評価セクションをご覧ください。

アプローチ2:オートマティック・データ・プロセシングの株価と利益の比較

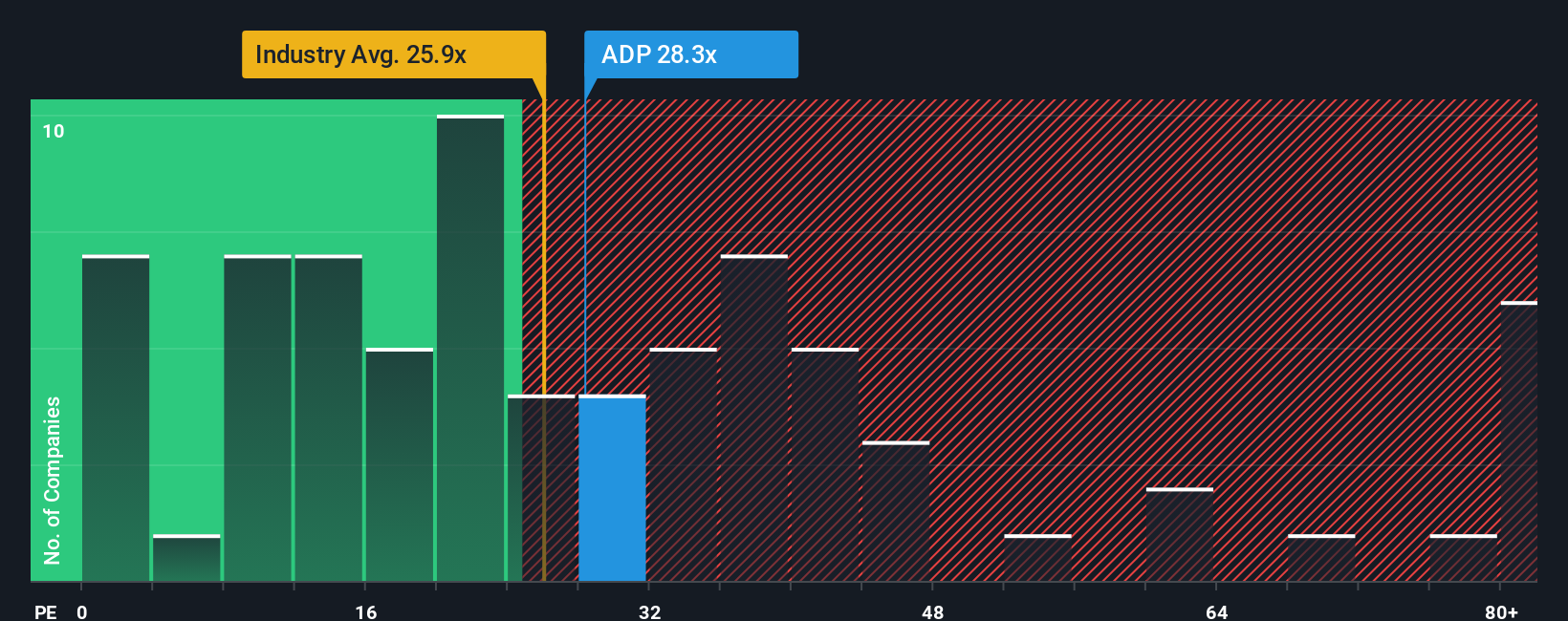

オートマチック・データ・プロセッシングのような収益性の高い企業にとって、PERは、1ドルの収益に対していくら支払っているかを考える一般的な方法です。

何をもって「適正な」PERとするかは、市場が企業の成長見通しやリスクプロファイルをどう見ているかによって決まる。期待される成長率が高い、または認識されるリスクが低ければ高い倍率が正当化され、成長率が低い、またはリスクが高ければ低い倍率が通常示される。

オートマチック・データ・プロセッシングのPERは25.47倍。これは、プロフェッショナル・サービス業界の平均PER24.57倍と同業他社平均25.48倍の両方に非常に近く、単純比較では、この銘柄はそのセクターと直接の同業他社とほぼ同じ位置にある。

シンプリー・ウォールセントのフェア・レシオは、収益成長プロファイル、業界、利益率、時価総額、リスク要因を考慮し、この特定の企業にとってどの程度のPERが妥当かを独自に推定したものです。このため、グループ内のすべての企業が同じ倍率を保証しているかのように扱う、露骨な同業他社比較や業界比較よりも、より調整されたものとなります。

オートマチック・データ・プロセッシングのフェア・レシオは30.29倍で、現在のPER25.47倍より高い。この指標では、株価はフェア・レシオに対して割安と判断される。

結果割安

PERレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1445社をご覧ください。

意思決定をアップグレード自動データ処理の物語を選ぼう

先に、バリュエーションを理解するさらに良い方法があると述べた。これは、あなたがAutomatic Data Processingについて作成するシンプルなストーリーで、事業、収益、利益、マージンに関するあなたの見解を財務予測、公正価値、そして現在の株価との比較につなげるものです。これらはすべて、シンプリー・ウォールセントのコミュニティ・ページにある簡単なツールで行われ、新しいニュースや業績が発表されると更新され、投資家によって大きく異なります。例えば、あるNarrativeは387.77米ドル近辺のフェアバリューに軸足を置くかもしれないが、別のNarrativeは289.54米ドル近辺のフェアバリューに軸足を置くかもしれない。

オートマティック・データ・プロセシングにはまだ何かあると思いますか?コミュニティで他の投資家の意見をご覧ください!

Simply Wall Stの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Automatic Data Processing が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version.