ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスク度を調べるときにバランスシートを考慮するのは当然のことだ。 3Mカンパニー(NYSE:MMM)のバランスシートには負債がある。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は極めて優れた手段となり得る。 私たちは、企業の負債の利用について考えるとき、まず現金と負債を一緒に見ます。

3Mの負債額は?

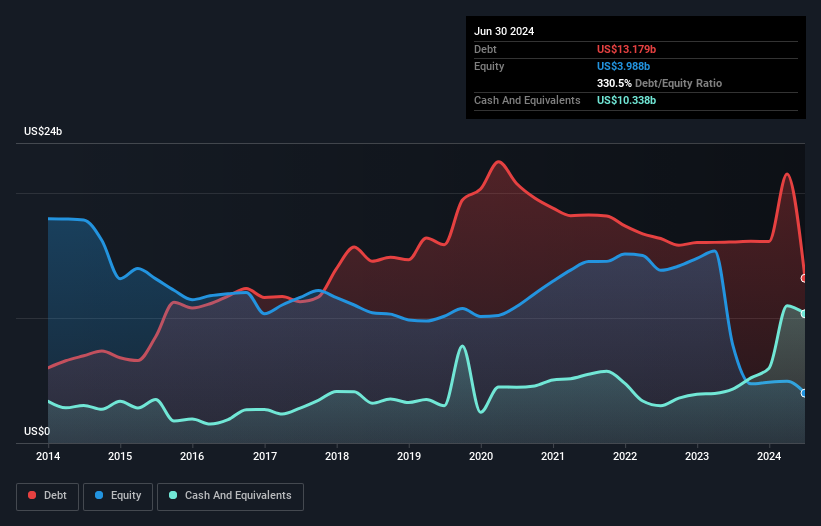

下の画像をクリックすると詳細がご覧いただけますが、2024年6月末時点の3Mの負債は132億米ドルで、1年前の161億米ドルから減少しています。 その一方で、103億米ドルの現金があり、純負債は約28.4億米ドルとなる。

3Mの負債

最後に報告された貸借対照表によると、3Mは12ヶ月以内に143億米ドル、12ヶ月を超えて250億米ドルの負債を抱える。 これらの債務を相殺するために、103億米ドルの現金と、12ヶ月以内に支払われる35.8億米ドルの債権がある。 つまり、現金と12ヶ月以内の債権を合わせると、255億米ドルの負債があることになる。

3Mの企業価値は746億米ドルと巨額であるため、必要が生じればバランスシートを補強するのに十分な資本を調達できるだろうから、この赤字はそれほど悪くはない。 しかし、3Mが希薄化することなく負債を管理できるかどうか、我々は間違いなく精査しなければならないことは明らかだ。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 この方法では、債務の絶対額と支払金利の両方を考慮する。

3MのEBITDAに対する有利子負債比率は0.39と低く、有利子負債の使用はわずかであることを示唆しているが、昨年のEBITが支払利息を6.0倍しかカバーしていないという事実は、私たちを躊躇させる。 しかし、その支払利息は、同社の負債がどの程度手頃なのかを考えさせるに十分なものであることは確かだ。 悪いニュースは、3MのEBITが昨年17%減少したことだ。 このような減少を食い止めなければ、負債を管理することは、ブロッコリー風味のアイスクリームをプレミアム価格で販売するよりも難しくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、3Mが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

というのも、企業は紙の利益では負債を支払えないからだ。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されるかを常にチェックしている。 過去3年間、3MはEBITの74%に相当する強力なフリー・キャッシュ・フローを生み出した。 このフリー・キャッシュ・フローにより、同社は適切な場合に負債を返済するのに有利な立場にある。

当社の見解

我々が見たところ、3MはEBIT成長率を考えると容易ではない。 特に、EBITからフリー・キャッシュフローへの転換には目を見張るものがある。 上記のすべての要因を考慮すると、3Mの負債の使用については少し慎重であると感じる。 負債には潜在的なリターンの増加というプラス面もあるが、負債水準が株価をよりリスキーにする可能性があることを、株主は間違いなく考慮すべきだと考える。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクがバランスシートに存在するわけではない。 例えば、 3Mの注意すべき3つの兆候を挙げて みた。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、3M が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.