チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、ジョン・ビーン・テクノロジーズ・コーポレーション(NYSE:JBT)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 最終的に、企業が法的な債務返済義務を果たせなければ、株主は何も手にすることができなくなる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

John Bean Technologiesの負債はいくらですか?

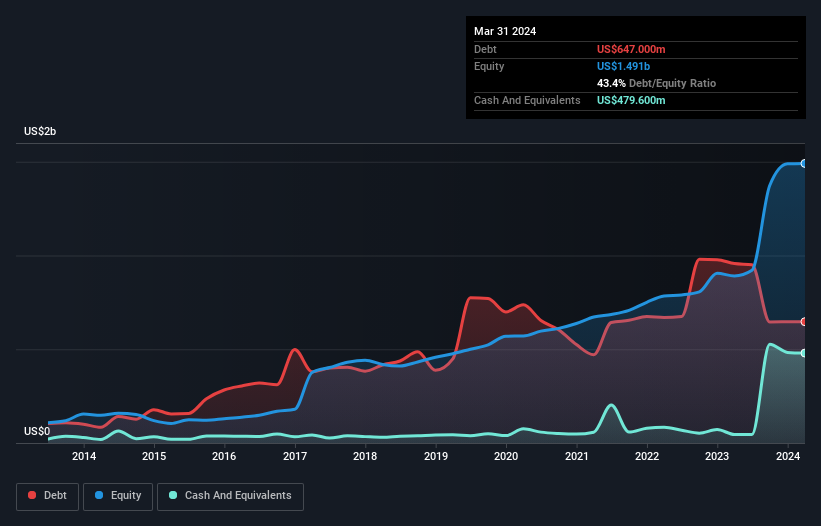

下の画像をクリックすると詳細が表示されますが、2024年3月末時点のジョンビーン・テクノロジーズの負債は6億4,700万米ドルで、1年前の9億5,730万米ドルから減少しています。 しかし、4億7,960万米ドルの現金準備金があるため、純負債は約1億6,740万米ドルと少なくなっている。

ジョン・ビーン・テクノロジーズの負債について

直近の貸借対照表から、ジョン・ビーン・テクノロジーズは1年以内に期限の到来する4億6,610万米ドルの負債と、それ以降に期限の到来する7億3,350万米ドルの負債を抱えていることがわかる。 これと相殺される形で、同社には4億7960万米ドルの現金と12ヶ月以内に支払期限の到来する2億9930万米ドルの債権がある。 つまり、負債合計は現金と短期債権の合計より4億2,070万米ドル多い。

もちろん、ジョン・ビーン・テクノロジーズの時価総額は30億3,000万米ドルであるため、これらの負債はおそらく管理可能であろう。 しかし、十分な負債があるため、株主には今後もバランスシートを監視し続けることをお勧めしたい。

私たちは、純債務をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する債務負担を測定している。 この手法の利点は、負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることです。

ジョン・ビーン・テクノロジーズの純負債はEBITDAの0.64倍に過ぎない。 また、EBITDAは支払利息のなんと115倍をカバーしている。 つまり、象がネズミに脅かされるのと同じように、ジョン・ビーン・テクノロジーズは負債によって脅かされているわけではないのだ。 また、ジョン・ビーン・テクノロジーズが昨年、EBITを16%増加させ、負債の負担を軽くしていることも温かく見守りたい。 負債について貸借対照表から最も多くを学ぶことは間違いない。 しかし、ジョン・ビーン・テクノロジーズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 ですから、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

なぜなら、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからです。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 直近の3年間を見ると、ジョン・ビーン・テクノロジーズのフリー・キャッシュ・フローはEBITの26%で、これは予想より低い。 負債の返済を考えると、これはあまり良いとは言えない。

当社の見解

良いニュースは、ジョン・ビーン・テクノロジーズがEBITで支払利息をカバーする能力を実証していることである。 しかし、実を言うと、EBITからフリー・キャッシュ・フローへの転換は、この印象を少し損なうものだと感じている。 これらのことを考慮すると、ジョン・ビーン・テクノロジーズは現在の負債水準を快適に処理できるようだ。 プラス面では、このレバレッジは株主リターンを高めることができるが、潜在的なマイナス面は損失のリスクが高まることであるため、バランスシートを監視する価値がある。 長期的には、株価は一株当たり利益に追随する傾向があるため、ジョン・ビーン・テクノロジーズに興味があれば、ここをクリックして一株当たり利益の履歴をインタラクティブなグラフで確認するとよいだろう。

それでもなお、堅固なバランスシートを持つ急成長企業に興味がおありなら、当社の純現金成長株リストをご覧いただきたい。

If you're looking to trade JBT Marel, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、JBT Marel が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.