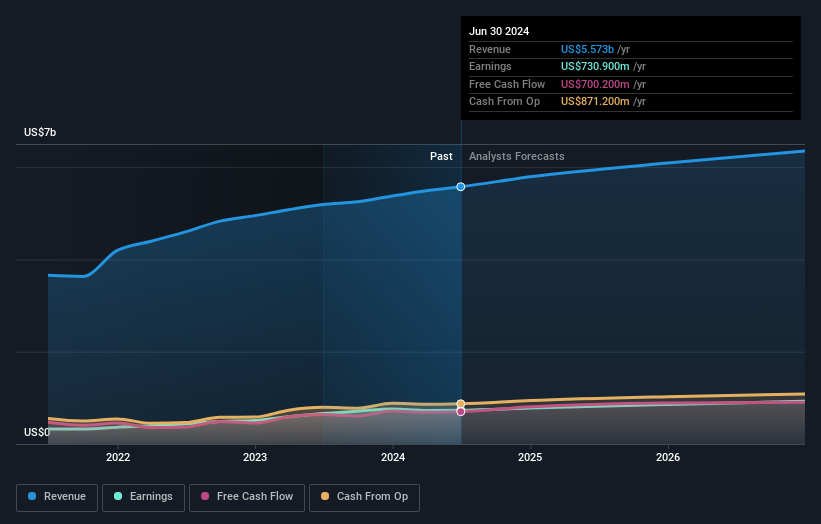

ハッベル・インコーポレイテッド(NYSE:HUBB)の株主にとって、この1週間はかなり素晴らしい週であった。 売上高は予想を2.1%下回る15億米ドルだった。一株当たり法定利益は比較的良好で、3.94米ドルとアナリスト予想とほぼ一致した。 この結果を受けて、アナリストは業績モデルを更新したが、会社の見通しに強い変化があったと彼らが考えているのか、それとも通常通りなのかを知ることは良いことだ。 そこで私たちは、決算後の最新のコンセンサス予想を収集し、来年に何が待ち受けているかを確認した。

最新決算を受けて、ハッベルのアナリスト11名は現在、2024年の収益を57.9億米ドルと予想している。これは、過去12ヶ月と比較して3.9%の収益改善となる。 一株当たり法定利益は7.8%増の14.67米ドルと予測されている。 しかし、今回の決算の前にアナリストが予想していた2024年の売上高は58億6,000万米ドル、一株当たり利益(EPS)は14.08米ドルであった。 そのため、今回の決算を受けて、コンセンサスはハッベルの収益の可能性についてやや楽観的になったようだ。

コンセンサス目標株価の414米ドルには大きな変化はなく、一株当たり利益見通しの改善は、株価評価に長期的な好影響を与えるほどではないことを示唆している。 アナリストの予想レンジを見て、異常値の意見が平均値とどの程度違うかを評価するのも有益だろう。 現在、最も強気なアナリストはハッベルを1株当たり450米ドルと評価し、最も弱気なアナリストは368米ドルと評価している。 予想値の幅が狭いのは、事業の将来性を評価するのが比較的容易であること、またはアナリストがその見通しについて強い見方を持っていることを示唆している可能性がある。

大局的に見れば、これらの予測を理解する方法のひとつは、過去の実績と業界の成長予測との比較で判断することである。 2024年末までの年率7.9%という予想売上高成長率は、過去5年間の実績成長率(年率6.2%)を顕著に上回っている。 同業他社が年率7.9%の増収を予測しているのと比較してみよう。 ハッベルは同業他社とほぼ同率の成長が見込まれるため、競合他社との相対的な成長から何らかの結論を導き出すことはできない。

結論

私たちにとって最大の収穫は、コンセンサス1株当たり利益のアップグレードであり、これはハッベルの来年の収益ポテンシャルに関するセンチメントの明確な改善を示唆している。 また、売上高予想も再確認され、業界全体と同程度の成長率になると予測された。 コンセンサス目標株価は414米ドルで安定しており、最新の予想は目標株価に影響を与えるほどではない。

とはいえ、同社の収益の長期的な軌跡は、来年よりもずっと重要だ。 ハッベルの複数のアナリストによる2026年までの予想があり、当社のプラットフォームで無料で見ることができる。

また、Hubbellの2つの警告サインを見つけたことも注目に値します。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Hubbell が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.