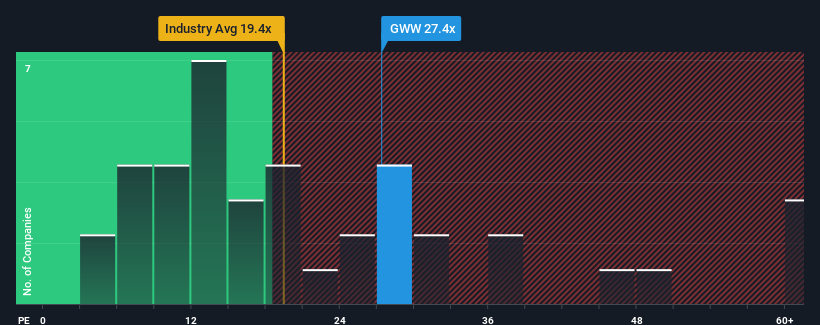

W.W.グレインジャー・インク(NYSE:GWW)の株価収益率(PER)は27.4倍で、米国の企業の半数近くがPER17倍以下であり、PER9倍以下も珍しくないことを考えると、現時点では非常に弱気なシグナルを送っている可能性がある。 しかし、PERを額面通りに受け取るのは賢明ではない。

W.W.グレインジャーは、他の多くの企業が業績を後退させている中、利益成長率がプラスであり、最近確かに良い仕事をしている。 PERが高いのは、おそらく投資家が、同社が他の企業よりも広い市場の逆風をうまく乗り越えていくと考えているからだろう。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

成長は高PERに見合うか?

W.W.グレインジャーのようなPERが妥当とみなされるためには、企業が市場をはるかに上回る必要があるという前提があります。

まず振り返ってみると、同社は昨年、一株当たり利益を21%という驚異的な伸びを示した。 直近の業績が好調だったということは、過去3年間でもEPSを合計186%成長させることができたということだ。 つまり、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

同社を担当するアナリストによれば、今後3年間のEPSは年率6.9%上昇すると予想されている。 一方、他の市場では年率10%の拡大が予想されており、その魅力は際立っている。

これを考えると、W.W.グレインジャーのPERが他の大多数の企業より高いのは憂慮すべきことだ。 大半の投資家は、同社の事業見通しの好転を期待しているようだが、アナリスト集団はそう確信していない。 PERが成長見通しに見合った水準まで低下した場合、これらの株主は将来的に失望を味わう可能性が高い。

要点

一般的に、私たちは株価収益率を企業の全体的な健全性について市場がどのように考えているかを確認するために使用することに限定することを好みます。

W.W.グレインジャーのアナリスト予想を検証した結果、業績見通しが劣っているにもかかわらず、高いPERに我々が予想したほどの影響を及ぼしていないことが明らかになった。 予想される将来収益がこのような好意的なセンチメントを長く支える可能性がないため、現在、私たちは高いPERにますます違和感を覚えています。 これは、株主の投資を大きなリスクにさらし、潜在的な投資家は過大なプレミアムを支払う危険にさらされている。

その他のリスクについてはどうだろう?どんな企業にもリスクはあるものだが、 W.W.グレインジャーには知って おくべき 警告サインが1つ ある。

もちろん、W.W. Graingerより優れた銘柄を見つけられるかもしれない。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧になることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、W.W. Grainger が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.