ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 負債過多は破滅につながる可能性があるからだ。 重要なのは、ファーガソン・ピーエルシー(NYSE:FERG)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

借金は、事業が新たな資本やフリー・キャッシュ・フローで返済するのが困難になるまで、事業を支援する。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から窮迫した価格で資金調達を余儀なくされ、株主を永久に希薄化させるケースはよく見られます。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを考える際にまず行うべきことは、現金と負債を合わせて見ることである。

ファーガソンの負債とは?

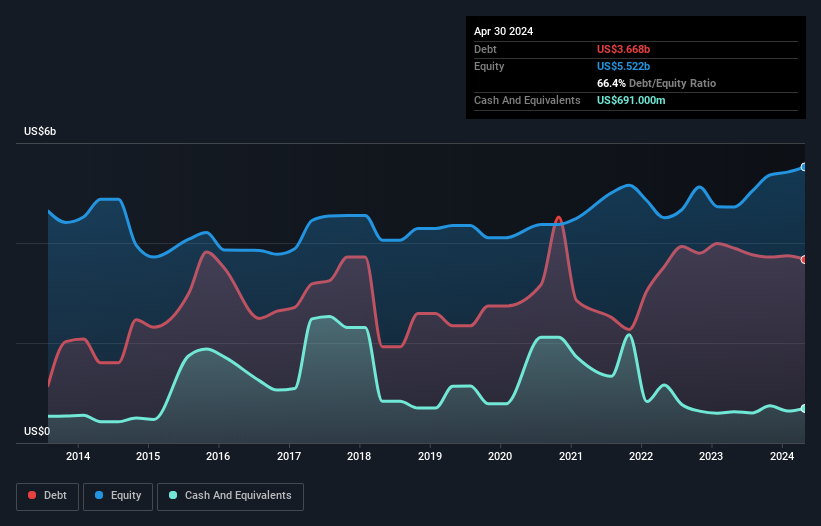

下の図をクリックすると過去の数字が表示されるが、2024年4月のファーガソンの負債額は36億7,000万米ドルで、1年前の38億9,000万米ドルから減少している。 しかし、現金は6億9,100万米ドルあり、純負債は29億8,000万米ドルである。

ファーガソンの負債について

最新の貸借対照表データによると、ファーガソンの負債は1年以内に55億3,000万米ドル、それ以降に54億1,000万米ドルの返済期限が到来する。 一方、6億9,100万米ドルの現金と1年以内に期限が到来する35億3,000万米ドル相当の債権がある。 つまり、負債が現金と(近い将来の)債権の合計を67億1,000万米ドル上回っている。

公開されているファーガソン株の価値は408億米ドルと非常に大きいので、このレベルの負債が大きな脅威になるとは考えにくい。 とはいえ、同社のバランスシートが悪い方向に変化しないよう、監視を続ける必要があることは明らかだ。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い前・税引き前・減価償却前利益)で割り、EBIT(利払い前・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることである。

ファーガソンのEBITDA純有利子負債比率は1.0と低い。 また、EBITは支払利息を14.6倍もカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 しかしその一方で、ファーガソンのEBITは昨年1年間で7.3%減少した。 このような落ち込みが続けば、負債を処理するのが難しくなるのは明らかだ。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、ファーガソンが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、EBITがフリー・キャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、ファーガソンは、EBITの61%に相当する強力なフリー・キャッシュ・フローを生み出している。 このコールド・ハード・キャッシュは、負債を減らしたいときに減らせることを意味する。

当社の見解

ファーガソンの金利カバー率は、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 しかし、実のところ、EBIT成長率はこの印象を少し損なうと我々は感じている。 これらのことを考慮すると、ファーガソンは現在の負債レベルを快適に処理できるようだ。 プラス面では、このレバレッジは株主リターンを高めることができるが、潜在的なマイナス面は損失のリスクが高まることであり、バランスシートを監視する価値がある。 負債についてバランスシートから最も多くを学べることは間違いない。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 ファーガソンは 、 私たちの投資分析で2つの警告サインを示して いることに注意してください, あなたは知っておくべき...

負債を負うことなく利益を拡大できるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧ください。

If you're looking to trade Ferguson Enterprises, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Ferguson Enterprises が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.