ドーバー・コーポレーション(NYSE:DOV)は堅調な決算報告を発表し、株価は強さを見せた。 しかし、利益の根底にいくつかの懸念材料が見つかったため、株主は慎重になるべきだと思う。

利益に対する異常項目の影響

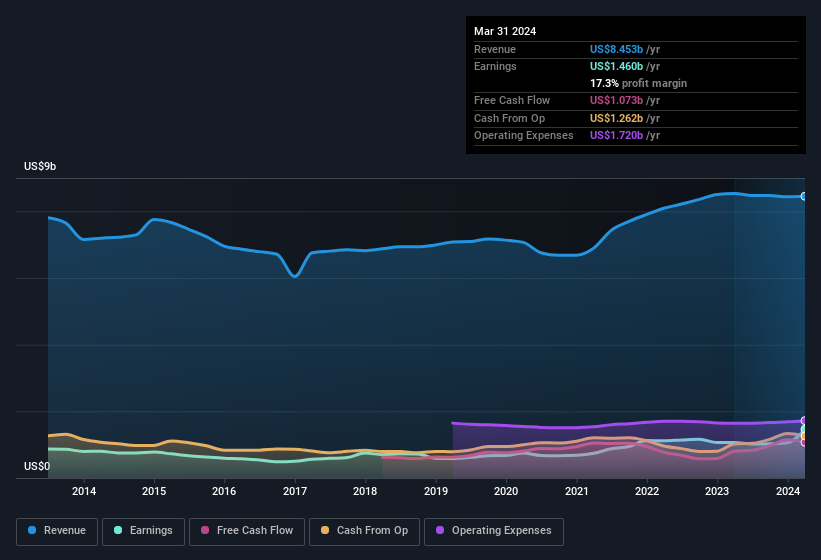

重要なことに、当社のデータによると、ドーバーの利益は、昨年1年間で、4億7300万米ドルの特別項目による押し上げを受けている。 我々は利益の増加を見るのが好きだが、異常項目が大きく貢献した場合、少し慎重になる傾向がある。 何千もの上場企業の数字を調べてみると、ある年の異常項目による増益は、翌年には繰り返されないことが多い。 その名前からして、驚くにはあたらない。 ドーバーの2024年3月期の利益に対して、特別損益のプラス幅がかなり大きいことがわかる。 他のすべての条件が同じであれば、これは法定利益を根本的な収益力に対する不十分なガイドにする効果があると思われる。

そのため、アナリストが将来の収益性についてどのような予測をしているのか気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を表したインタラクティブなグラフを見ることができる。

ドーバーの利益パフォーマンスに関する当社の見解

上述したように、ドーバーの収益は、大幅なプラスの特別項目があるため、根本的な収益性の目安にはならないと考える。 このため、ドーバーの法定利益は、その根本的な収益力を示す悪い指針であり、投資家に同社に対する過剰な好印象を与える可能性があると考える。 しかし、良い面もある。ドーバーの1株当たり利益は過去3年間、極めて目覚しい成長を遂げている。 本稿の目的は、同社のポテンシャルを反映する法定収益がどの程度信頼できるかを評価することであったが、他にも考慮すべきことはたくさんある。 つまり、収益の質も重要だが、現時点でドーバーが直面しているリスクを考慮することも同様に重要なのだ。 例えば、ドーバーには4つの警告サイン(1つは潜在的に深刻!)があり、分析を進める前に注意が必要であることが分かった。

今日は、ドーバーの利益の本質をよりよく理解するために、一つのデータポイントにズームインした。 しかし、企業に対する意見を伝える方法は他にもたくさんある。 例えば、自己資本利益率が高いことを良好なビジネス経済性の表れと考える人は多いし、インサイダーが買っている銘柄を「マネー・フォロー」して探すのが好きな人もいる。 少し調べる必要があるかもしれないが、自己資本利益率の高さを 誇る企業の 無料 コレクションや、 インサイダーが買っている銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Dover が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.