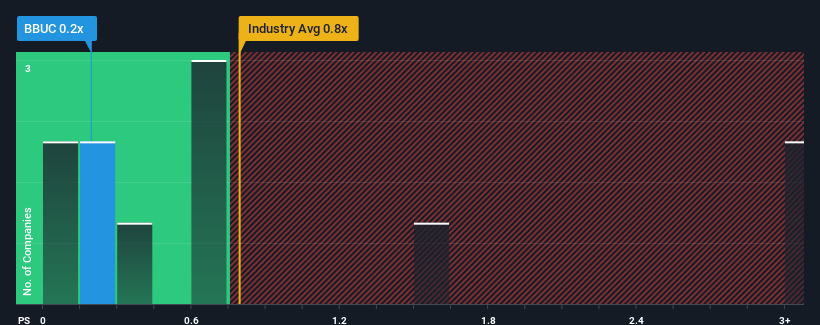

米国のインダストリアル業界のほぼ半数の企業の売上高株価収益率(PER)が0.7倍を超えていることを見ると、ブルックフィールド・ビジネス・コーポレーション(NYSE:BBUC)はPER0.2倍で買いシグナルを発しているように見える。 とはいえ、P/S引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

ブルックフィールド・ビジネスの最近の業績は?

ブルックフィールド・ビジネスの収益は最近しっかりと増加しており、喜ばしいことである。 おそらく市場は、この許容範囲内の収益実績が急降下することを期待しており、そのためP/Sが抑制されているのだろう。 それが実現しなければ、既存株主は今後の株価の方向性を楽観視する理由がある。

アナリストの予測はないが、ブルックフィールド・ビジネスの収益、収入、キャッシュフローに関する無料 レポートをチェックすれば、最近のトレンドが同社を将来に向けてどのように設定しているかを知ることができる。収益成長指標は低P/Sについて何を物語っているか?

ブルックフィールド・ビジネスのP/Sレシオは、限定的な成長しか期待できず、重要な点として、業界よりも業績が悪い会社の典型的なものです。

昨年度の収益成長率を検証してみると、同社は13%の価値ある増加を記録した。 しかし、直近の3年間では収益が全体で20%減少しており、これでは不十分だった。 従って、株主は中期的な収益成長率に暗澹たる気持ちになったことだろう。

今後12ヶ月で1.8%縮小すると予測されている業界と比較すると、最近の中期的な年率換算収益実績から見ても、同社の下降モメンタムはまだ劣っている。

これを考慮すると、ブルックフィールド・ビジネスのP/Sが他社の大半を下回っているのは理解できる。 それにもかかわらず、収益が急速に逆行しているため、P/Sがまだ底を見つけたとは保証できない。 同社がトップラインの成長を改善しなければ、P/Sはさらに低い水準に落ちる可能性があるが、現在の業界の見通しでは難しいだろう。

ブルックフィールド・ビジネスのP/Sに関する結論

売上高株価比率は、特定の業界内では価値を測る指標としては劣るという議論があるが、強力な景況感指標となり得る。

ブルックフィールド・ビジネスの最近の3年間の収益が、予想通り苦境にある業界の予測よりさらに悪いという弱点から、ブルックフィールド・ビジネスがより広い業界と比較して低いP/Sで取引されていることは明らかだ。 今現在、株主は将来の収益がおそらく嬉しいサプライズをもたらさないことを認めているため、低いP/Sを受け入れている。 とはいえ、この厳しい業界環境下で同社が中期的な業績水準を維持できるかどうかさえ懸念される。 しかし、今のところ、この状況で株価が近い将来大きく上昇するとは考えにくい。

次の一歩を踏み出す前に、我々が発見したブルックフィールド・ビジネスの1つの警告サインについて知っておくべきだろう。

もちろん、収益が大きく伸びた歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧になることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Brookfield Business が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.