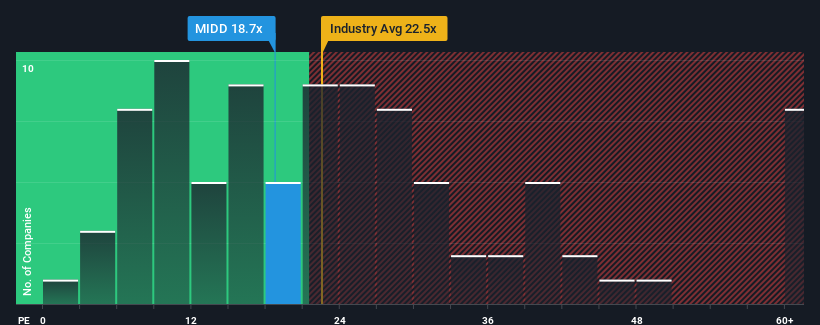

米国の株価収益率(または「PER」)の中央値は17倍近くであるため、ミドルビー・コーポレーション (NASDAQ:MIDD)のPER18.7倍について無関心に感じるのも無理はない。 しかし、投資家が明確な機会や高価なミスを無視している可能性があるため、説明なしに単純にP / Eを無視することは賢明ではありません。

ミドルビーは最近、他の企業よりも早いスピードで業績が落ち込み、苦戦している。 多くの人が、悲惨な業績がすぐに市場平均に戻ると予想しているため、PERが下がらないのかもしれない。 まだ事業を信じているのなら、業績が悪化していないことを望むだろう。 そうでないなら、既存株主は株価の存続可能性について少し神経質になっているかもしれない。

ミドルビーの成長トレンドは?

MiddlebyのPERは、緩やかな成長しか期待できない企業にとって典型的なものであり、重要なことは、市場と同程度の業績を上げることである。

振り返ってみると、昨年は7.2%の減益という悔しい結果となった。 それでもEPSは3年前と比較して99%上昇した。 紆余曲折はあったが、それでも最近の利益成長は同社にとって十分すぎるほどだったと言えるだろう。

展望に目を向けると、同社に注目している7人のアナリストの予測では、今後3年間は年率14%の成長が見込まれる。 市場予想が年率10%にとどまる中、同社はより強い業績を達成できる位置にある。

このような情報から、ミドルビーが市場とほぼ同じPERで取引されていることは興味深い。 投資家の多くは、同社が将来の成長期待を達成できると確信していないのかもしれない。

要点

一般的に私たちは、株価収益率の使用は、市場が企業全体の健全性についてどう考えているかを確認するために限定することを好みます。

ミドルビーのアナリスト予想を検証した結果、その優れた業績見通しが、我々が予想したほどPERに寄与していないことが明らかになった。 私たちは、市場よりも速い成長率で好調な業績見通しを見た場合、潜在的なリスクがPERを圧迫していると考える。 通常、このような状況は株価を押し上げるはずであるため、業績の不安定さを予想する向きもあるようだ。

その他のリスクについてはどうだろうか?どんな企業にもリスクはあるものだが、 ミドルビーには知って おくべき 警告サインが1つ ある。

もちろん、いくつかの優良候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Middleby が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.