チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 事業が破綻するときには負債が絡むことが多いのだから、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然だ。 重要なのは、大阪ガス株式会社(東証:9532)である。(TSE:9532)は負債を抱えている。 しかし、この負債は株主にとって懸念事項なのだろうか?

借金はいつ危険なのか?

負債は、事業が新たな資本またはフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 資本主義の一部には、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主を恒久的に希薄化させることはよくあることだ。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債水準を検討する際の最初のステップは、現金と負債を一緒に検討することである。

大阪ガスの負債額は?

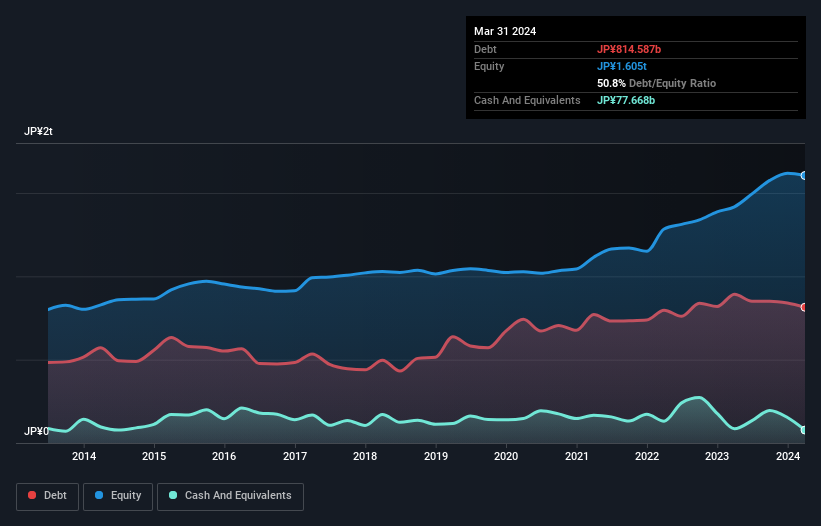

下の図をクリックすると過去の数字が表示されるが、2024年3月時点の大阪ガスの有利子負債は8,146億円で、1年前の8,923億円から減少している。 一方、現金は777億円あり、純有利子負債は約7369億円。

大阪ガスの負債

最新の貸借対照表を見ると、1年以内に3,939億円、それ以降に9,812億円の債務がある。 これらの債務と相殺される777億円の現金と12ヶ月以内に弁済期が到来する3309億円の債権がある。 負債は現金と短期債権の合計を9,666億円上回る。

この赤字は時価総額1.43兆円に対してかなり大きいため、株主は大阪ガスの負債使途を注視する必要がある。 このことは、同社がバランスシートの補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き・償却前利益)がどれだけ容易に支払利息をカバーできるか(インタレストカバー)を計算することで、企業の収益力に対する負債負担を測定している。 この手法の利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮することである。

大阪ガスのEBITDA純有利子負債比率(2.5)は緩やかで、負債に関しては慎重であることを示している。 また、EBITが支払利息の1,000倍というのは、負債の負担が孔雀の羽のように軽いことを意味する。 喜ばしいことに、大阪ガスのEBITは、オーストラリアのボブ・ホーク元首相が庭のグラスを飲み干すよりも速く成長しており、過去12ヶ月で188%の増加を誇っている。 負債水準を分析する場合、バランスシートは当然の出発点である。 しかし、大阪ガスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去3年間、大阪ガスは大量のキャッシュを消費した。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

大阪ガスのEBITからフリー・キャッシュフローへの換算は、今回の分析では実質的にマイナスであった。 特に、その金利カバー率には目を見張るものがある。 また、大阪ガスが、しばしばかなり守備的とみなされるガス公益事業業界に属していることも注目に値する。 上記のすべての要因を考慮すると、大阪ガスの負債利用には少し慎重さを感じる。 有利子負債には潜在的なリターンの増加というプラス面もあるが、負債水準が株価をよりリ スクの高いものにする可能性があることを、株主は間違いなく考慮すべきと考える。 負債水準を分析する場合、バランスシートは当然始めるべき場所である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 こうしたリスクを見つけるのは難しい。 大阪ガスの2つの警告サイン (うち1つは深刻な可能性がある!)を見つけた。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Osaka Gas が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.