ソフトバンク・グループ(東証:9984)の株価は、ここ1ヶ月で27%も戻し、直近の堅調なパフォーマンスをかなり取り戻している。 過去12ヶ月を振り返ってみると、株価は13%の上昇を記録し、堅実なパフォーマンスを見せている。

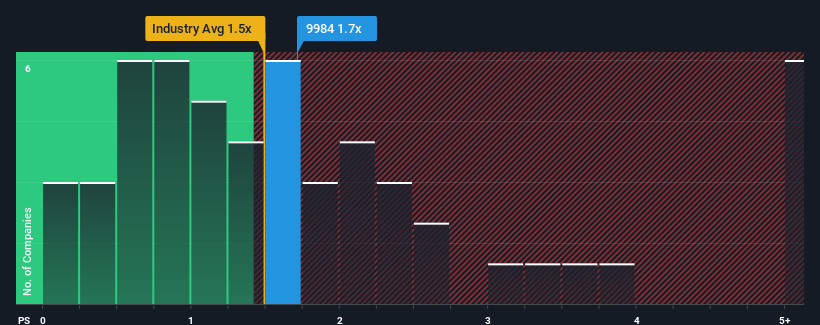

日本の無線通信業界のPER(株価純資産倍率)の中央値も1.9倍近いからだ。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

ソフトバンクグループの業績推移

最近、ソフトバンクグループと業界の収益成長に大きな違いは見られない。 おそらく市場は、今後の収益パフォーマンスに劇的な変化はないと予想しており、P/Sが現在の水準であることを正当化しているのだろう。 同社が好きなら、少なくともこの水準が維持されることを望むだろう。

アナリストの今後の予測をご覧になりたい方は、ソフトバンクグループの無料 レポートをご覧ください。ソフトバンクグループの収益成長率は?

ソフトバンクグループのようなP/Sレシオが妥当とみなされるためには、企業が業界と同程度でなければならないという前提がある。

まず振り返ってみると、同社は昨年2.8%という高い収益成長率を達成した。 直近の業績が堅調であったということは、過去3年間でも合計で20%の増収を達成できたことを意味する。 つまり、この3年間で、同社は実際に収益を伸ばすという良い仕事をしてきたことが確認できる。

同社を担当するアナリストによれば、今後3年間は毎年4.3%の増収が見込まれている。 業界では年率6.3%の成長が予測されているため、同社は収益が弱含みの結果となる。

これを考えると、ソフトバンク・グループのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 どうやら同社の投資家の多くは、アナリストが示すよりも弱気ではなく、今すぐには株を手放したくないようだ。 これらの株主は、P/Sが成長見通しに沿った水準まで下落した場合、将来的に失望を味わう可能性がある。

最終結論

株価が崖っぷちまで下落しているソフトバンク・グループの株価純資産倍率(PER)は、ワイヤレス・テレコム業界の他の企業と同水準にあるように見える。 売上高株価比率は、特定の業界内では価値を測る指標としては劣るという議論もあるが、強力な景況感指標となり得る。

ソフトバンク・グループの収益見通しに関するアナリスト予想を見てみると、収益見通しが劣っていてもP/Sは予想ほどマイナスにはなっていない。 業界に比べて収益見通しが相対的に弱い企業を見ると、株価が下落し、P/Sが低下するリスクがあると思われる。 このような状況は、現在および将来の投資家にとってリスクであり、収益の伸び悩みがセンチメントに影響すれば株価が下落する可能性がある。

次のステップに進む前に、当社が発見したソフトバンクグループの2つの警告サイン(1つは重大!)について知っておく必要がある。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、SoftBank Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.