キヤノン株式会社(東証:7751)が最新の四半期報告書を発表した。 売上高はアナリスト予想を3.4%下回る1.1億円、法定利益は予想を3.9%下回る71.88円だった。 この結果を受けて、アナリストは業績モデルを更新しているが、同社の見通しに強い変化があったと考えているのか、それとも通常通りなのかを知るのは良いことだ。 この結果を受けて、アナリストが業績モデルを変更したかどうかを確認するため、直近の法定予想を集めてみた。

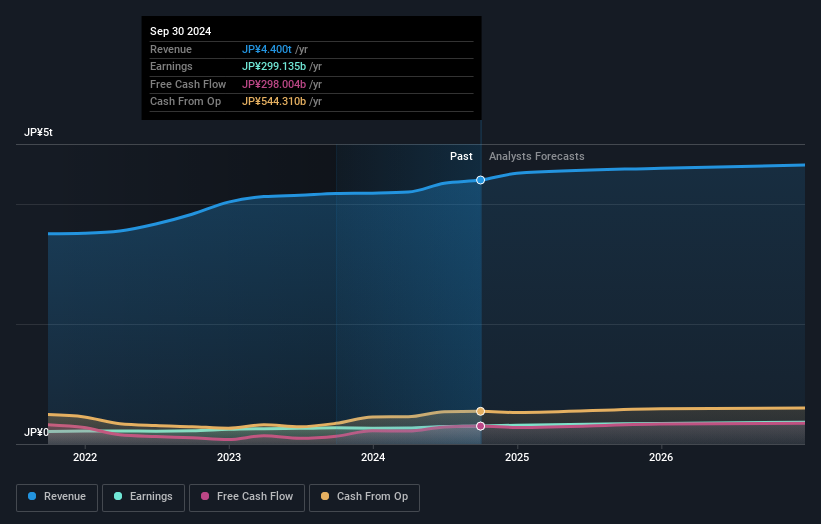

今回の決算を受けて、キヤノンを担当するアナリスト11名は2025年の売上高を4.60億円と予想している。この予想が達成された場合、売上高は過去12ヶ月と比較して4.5%改善することになる。 一株当たり利益は13%増の360円と予想されている。 このレポートに至るまで、アナリストは2025年の売上高を4.60億円、一株当たり利益(EPS)を359円と予想していた。 つまり、アナリストの予想は更新されたものの、今回の決算を受けて事業への期待に大きな変化がないことは明らかだ。

コンセンサス目標株価がほぼ横ばいの4,950円であることも驚きではない。 コンセンサス目標株価は、各アナリストの目標株価を平均したものである。 最も楽観的なキヤノンのアナリストは目標株価を5,700円としているが、最も悲観的なアナリストは3,500円としている。 キヤノンの株価については様々な見方があることは確かだが、予想の幅は、状況が予測不可能であることを意味するほど広くはないと我々は見ている。

これらの予想は興味深いものだが、キヤノンの過去の業績や同業他社との比較において、予想がどのように比較されるかを見るには、もう少し大まかなストロークを描くことが有効であろう。キヤノンの収益成長が大幅に鈍化するとの予想があることは明らかで、2025年末までの収益は年率換算で3.6%の成長が見込まれる。これは、過去5年間の成長率5.9%と比較したものである。 アナリストがカバレッジしている同業他社は、年率2.8%の収益成長が見込まれている。 つまり、キヤノンの収益成長率は鈍化すると予想されているものの、それでも業界そのものよりも速い成長が見込まれていることは明らかだ。

結論

最も重要なことは、アナリストがキヤノンの業績は前回の一株当たり利益予想通りであることを再確認しており、センチメントに大きな変化はないということだ。 嬉しいことに、売上高予想にも大きな変更はなく、業界全体を上回る成長が見込まれている。 コンセンサス目標株価は4,950円で据え置かれた。

このことを念頭に置いても、投資家が考慮すべきは事業の長期的な軌道の方がはるかに重要であると考える。 キヤノンの複数のアナリストによる2026年までの予測は、当社のプラットフォームで無料でご覧いただけます。

あまりパレードに水を差したくはないが、キヤノンにとって注意すべき1つの警告サインも見つけた。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Canon が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容についてご心配ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.