投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 事業が破綻するときには負債が絡むことが多いのだから、企業のリスク度合いを調べるときにバランスシートを考慮するのは当然のことだ。 丸和株式会社(東証:5344)に注目したい。(株式会社丸和(東証:5344)の貸借対照表には負債がある。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

負債は、事業が新たな資本またはフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな資本を調達しなければならず、その結果株主が永久に希薄化するというものだ。 もちろん、成長資金を調達するために負債を利用する企業もたくさんあるが、その場合は悪影響はない。 企業がどの程度の負債を使うかを考える際にまず行うべきことは、現金と負債を合わせて見ることである。

丸和ホールディングスの純負債はいくらですか?

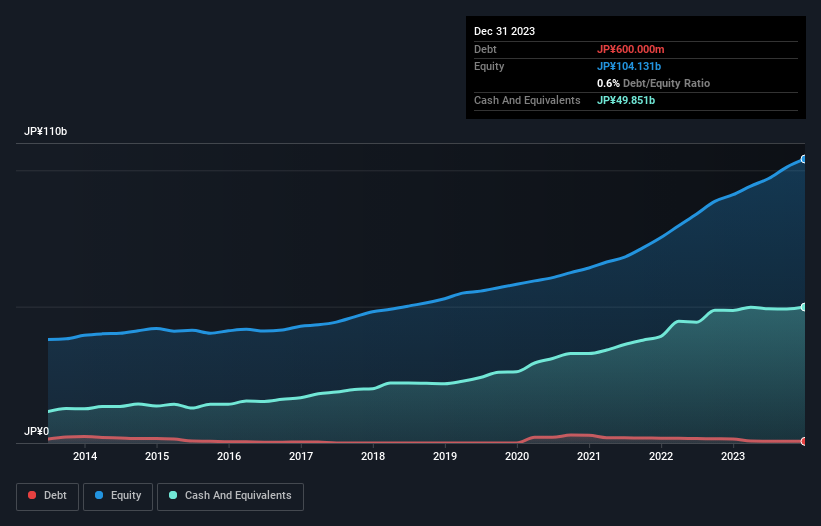

下の図をクリックすると過去の数字が表示されるが、2023年12月時点の有利子負債は6億円で、1年前の15億円から減少している。 しかし、貸借対照表では499億円の現金を保有しているため、実際には493億円のネットキャッシュがある。

バランスシートの健全性は?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が108億円、それ以降に返済期限が到来する負債が8億9,400万円ある。 一方、現金は499億円、1年以内に回収予定の債権は159億円。 流動資産は540億円で、負債を上回っている。

この黒字は、丸和が保守的なバランスシートを持っていることを示唆している。 簡単に言えば、丸和倉庫が負債より現金の方が多いということは、負債を安全に管理できるということである。

一方、丸和倉庫のEBITは昨年1年間で11%減少した。 このような業績が頻繁に繰り返されれば、株価は困難に陥る可能性がある。 有利子負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、最終的には事業の将来的な収益性によって、丸和株式会社が長期的にバランスシートを強化できるかどうかが決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 丸和は貸借対照表上ではネットキャッシュを持っているかもしれないが、利息・税引き前利益(EBIT)をフリーキャッシュフローにどれだけ変換できるかは興味深い。 過去3年間の丸和のフリーキャッシュフローはEBITの36%で、予想より少なかった。 借金の返済を考えると、これはあまり良いことではない。

まとめ

企業の負債を調査するのは常に賢明なことだが、今回のケースでは、丸和製作所には493億円のネットキャッシュがあり、バランスシートも良好である。 従って、丸和倉庫の負債使途に問題はない。 他の多くの指標よりも、一株当たり利益がどれくらいのスピードで伸びているかを追跡することが重要だと考えている。もしあなたもそのような認識をお持ちなら、ラッキーです。本日、丸和Ltdの一株当たり利益の履歴をインタラクティブなグラフで無料で見ることができます。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧ください。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、MaruwaLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.