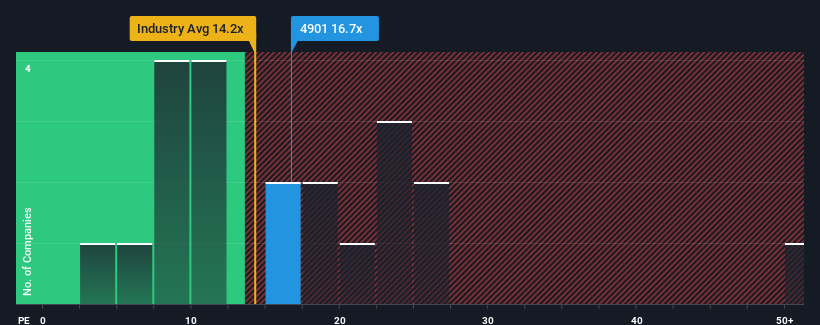

富士フイルムホールディングス(TSE:4901)の株価収益率(PER)は16.7倍で、日本の企業の半数近くがPER13倍以下であり、PER9倍以下も珍しくないことを考えると、現時点では弱気シグナルを発している可能性がある。 とはいえ、PERを額面通りに受け取るのは賢明ではない。

最近の富士フイルムホールディングスは、業績が他社に比べて伸び悩んでいる。 PERが高いのは、この低迷した業績が大幅に改善すると投資家が考えているからかもしれない。 そうでないとすれば、既存株主は株価の存続可能性に非常に神経質になっている可能性がある。

高いPERについて、成長指標は何を物語っているのか?

富士フイルムホールディングスのPERは、堅実な成長が期待され、重要な点として市場よりも優れた業績を上げる企業にとって典型的なものだろう。

まず、過去1年間を振り返ってみると、1株当たり利益はほとんど伸びていない。 とはいえ、EPSは3年前と比べて14%増加した。 従って、不安定な中期的成長率に株主が過度に満足することはないだろう。

見通しに目を転じると、同社をウォッチしているアナリストの推定では、今後3年間は年率11%の成長が見込まれる。 一方、他の市場は年率10%の成長を予測しており、大きな違いはない。

このような情報から、富士フイルムホールディングスが市場と比べて高いPERで取引されていることは興味深い。 ほとんどの投資家は、かなり平均的な成長期待を無視し、この銘柄へのエクスポージャーを得るために高い株価をつけているようだ。 しかし、このレベルの利益成長はいずれ株価を押し下げる可能性が高いため、さらなる利益を得るのは難しいだろう。

要点

一般的に、投資判断の際に株価収益率を深読みしないよう注意したい。

富士フイルムホールディングスの予想成長率は市場予想と同程度であるため、現在のPERは予想よりも高い。 市場並みの成長率で平均的な業績見通しが示された場合、株価は下落し、高いPERは引き下げられるリスクがあると考えられる。 これは株主の投資をリスクにさらし、潜在的な投資家は不必要なプレミアムを支払う危険性がある。

その他多くの重要なリスク要因は、会社のバランスシートに記載されている。 富士フイルムホールディングスの無料バランスシート分析では、6つの簡単なチェックで主なリスクの多くを評価することができる。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要です。この無料 リストで、最近の収益成長が著しい(そしてPERが低い)興味深い企業を覗いてみよう。

If you're looking to trade FUJIFILM Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、FUJIFILM Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.