デジタルガレージ(東証:4819)の株主は、本日、カバーアナリストが今年の業績予想を大幅にアップグレードしたことで、笑顔になるだろう。 コンセンサスとなる推定売上高が上昇し、同社の事業見通しに対する強気な見方が明らかになった。

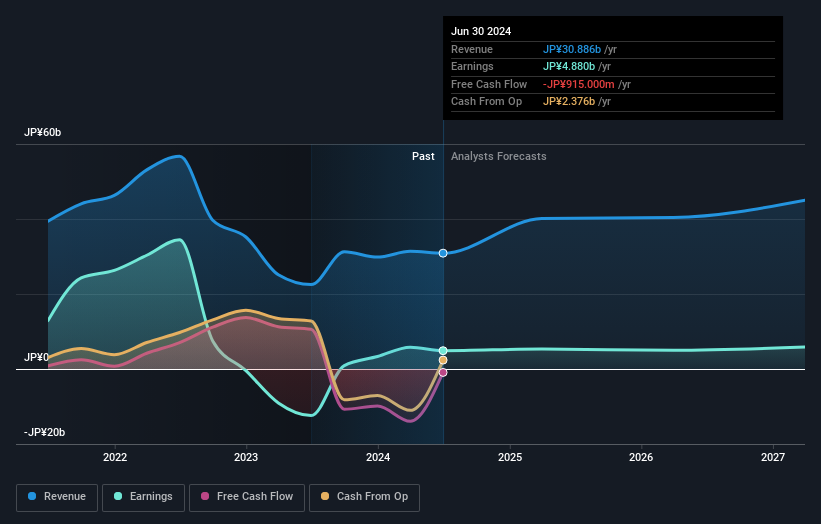

今回の上方修正により、デジタルガレージを担当するアナリスト1名は、2025年の売上高を400億円と予想している。これが達成された場合、売上高は過去12ヵ月比で30%大幅に改善することになる。 法定1株当たり利益は7.2%増の113円となる。 今回の更新前、アナリストは2025年の売上高を360億円、1株当たり利益(EPS)を104円と予想していた。 直近の予想は、売上高が大幅に増加し、一株当たり利益も同様に増加するという、明らかに楽観的なものである。

こうした上方修正にもかかわらず、アナリストは目標株価2,500円に大きな変更は加えていない。

もう一つの見方は、業績予想が過去の業績に照らしてどうなのか、同業他社と比較して強気なのか弱気なのか、といった大局的な観点から見ることである。 2025年末までの年率42%という予想売上成長率は、過去5年間の過去の成長率(年率7.9%)よりも明らかに速い。 同業他社が年率5.0%の増収を予測しているのと比較してみよう。 アナリストは、デジタルガレージの成長見通しが過去5年間よりも明るい一方で、業界全体よりも成長が速いと予想している。

結論

この新しい予想から私たちが得た最大の収穫は、アナリストが一株当たり利益予想をアップグレードし、今年度の収益力向上を期待したことだ。 また、今年の売上高予想もアップグレードされ、売上高はより広い市場よりも速く成長すると予想されている。 今年の予想が劇的にアップグレードされたのを見ると、デジタルガレージをもう一度見直す時期に来ているのかもしれない。

とはいえ、同社の収益の長期的な軌跡は、来年よりもずっと重要だ。 少なくとも1人のアナリストが2027年までの予測を出しており、 当社のプラットフォームで無料で見ることができる 。

変曲点を迎えている可能性のある興味深い企業を探すもう一つの方法は、インサイダーが支援する成長企業の 無料 リストで、経営陣が買っているか売っているかを追跡することだ。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Digital Garage が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.