ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様、エコモット株式会社(東証:3987)も負債を利用している。 しかし、この負債は株主にとって懸念事項なのだろうか?

借金はいつ危険なのか?

借入金は、事業が新たな資本またはフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな資本を調達しなければならず、その結果株主が永久に希薄化するというものだ。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

エコモットの負債とは?

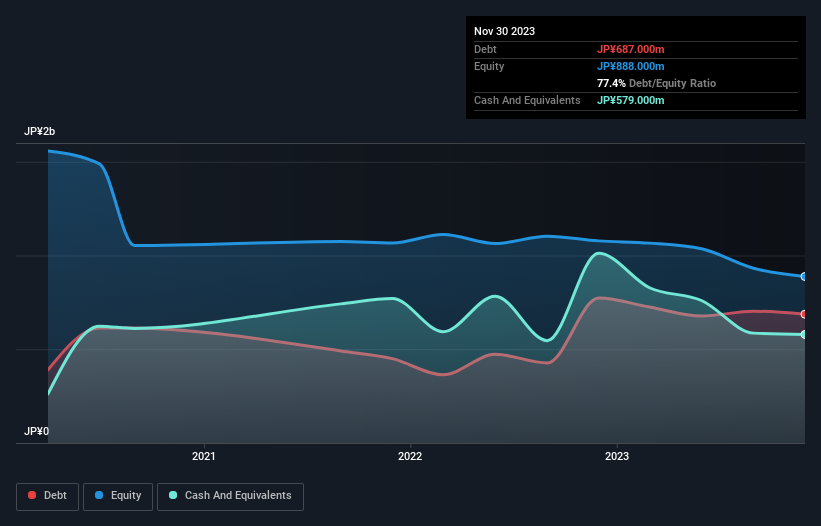

下の画像をクリックすると詳細が表示されるが、エコモットの2023年11月末の有利子負債は6億8,700万円で、1年前の7億7,300万円から減少している。 ただし、手元資金が5億7,900万円あるため、純有利子負債は1億800万円程度と少ない。

エコモットのバランスシートの強さは?

最新の貸借対照表を見ると、1年以内に10億5,000万円の債務が発生し、その後3億 9,600万円の債務が発生する。 一方、現金は5億7,900万円、1年以内に期限の到来する債権は6億600万円。 負債は現金と短期債権の合計より2億5,800万円多い。

もちろん、エコモットの時価総額は23.5億円であるため、これらの負債は管理可能であろう。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると思われる。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、バランスシートが将来どのように維持されるかを左右するのは、エコモットの収益である。 そのため、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

12ヶ月間で、エコモットの売上高は27億円で、19%増加した。 私たちは通常、不採算企業の早い成長を見たいものだが、それは人それぞれである。

禁酒

重要なのは、エコモットが昨年、金利税引前利益(EBIT)で赤字だったことだ。 具体的には、EBIT損失は1億1200万円である。 上記の負債と合わせて考えると、同社がこれほど多くの負債を抱えるべきとは思えない。 率直に言って、バランスシートは、時間をかければ改善される可能性はあるものの、マッチ・フィットにはほど遠いと思われる。 また、過去1年間のフリーキャッシュフローが2億1,100万円のマイナスとなったことも警戒すべき点である。 要するに、本当にリスクの高い銘柄なのだ。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし結局のところ、どの企業にもバランスシート以外のリスクが存在する可能性がある。 例えば、エコモットには 3つの警告サイン ( そして無視できない1つ )がある。

結局のところ、純債務から解放された企業に焦点を当てた方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Ecomott が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.