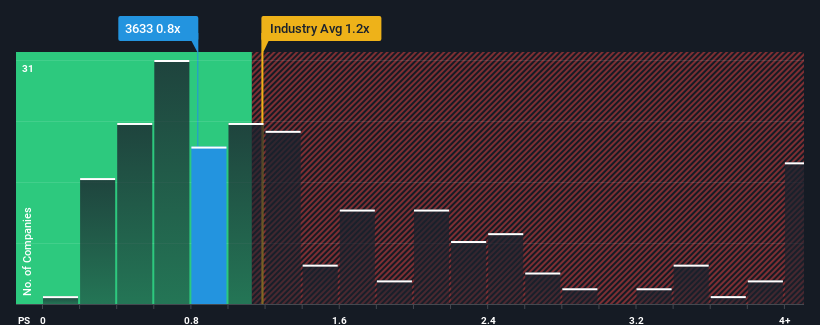

日本のIT業界におけるPER(株価純資産倍率)の中央値は1.2倍近くであるため、GMOペパボ株式会社 (東証:3633)のPER0.8倍については無関心と思われても仕方がないだろう。 これは眉唾かもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

GMOペパボの最近の業績は?

GMOペパボの直近の業績は、売上高が他社に比べて伸び悩んでおり、あまり芳しくない。 収益が伸び悩んでいるからこそ、P/Sレシオが下がらないのだろう。 そうでなければ、このような成長プロフィールを持つ企業に対して相対的に高い価格を支払うことになる。

アナリストがGMOペパボの将来を業界と比較してどのように評価しているかを知りたいですか?その場合は、当社の無料 レポートが最適です。収益予測はP/Sレシオと一致するか?

GMOペパボのようなP/Sレシオが妥当とみなされるためには、企業が業界と一致していなければならないという前提が内在している。

振り返ってみると、昨年は同社のトップラインに前年とほぼ同じ数字をもたらした。 成長の欠如は、収益が6.2%減少している同社の3年間の総計を助けるために何もしなかった。 従って、最近の収益の伸びは同社にとって好ましくないものだったと言うのが妥当だろう。

将来に目を移すと、同社を担当する唯一のアナリストの予測では、今後1年間の売上高は0.7%成長するはずだ。 これは、より広範な業界の4.9%成長予測を大幅に下回る。

この情報により、GMOペパボが業界と比較してかなり低いP/Sで取引されていることは興味深い。 どうやら同社の投資家の多くは、アナリストが示すよりも弱気ではなく、今すぐには株を手放したくないようだ。 これらの株主は、P/Sが成長見通しに沿った水準まで下落した場合、将来的に失望を味わう可能性がある。

最終結論

株価売上高倍率は、株を買うかどうかの決定的な要因になるべきではないが、収益期待のバロメーターとしてはかなり有能である。

GMOペパボの収益成長見通しが、より広い業界と比較して比較的控えめであることを考えると、現在のPERで取引されているのは驚きである。 業界に比べて収益見通しが相対的に弱い企業を見ると、株価が下落し、P/Sが低下するリスクがあると思われる。 現在のPERを正当化するためには、ポジティブな変化が必要である。

加えて、 GMOペパボについて我々が発見したこれら 2つの警告サインについても学ぶべきである。

過去に堅実な業績成長を遂げた企業がお好みなら、この無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、GMO Pepabo が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.