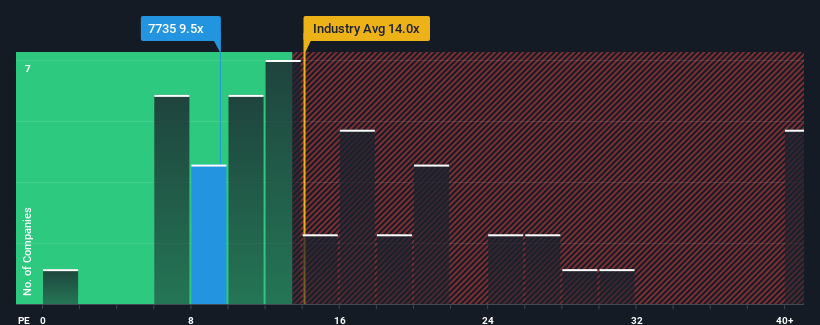

日本の企業の半数近くが株価収益率(PER)14倍を超える中、PER9.5倍の株式会社SCREENホールディングス(東証:7735)は魅力的な投資対象である。(PER9.5倍の株式会社SCREENホールディングス(東証:7735)は魅力的な投資対象である。 ただし、PER の引き下げに合理的な根拠があるかどうかは、もう少し深掘りする必要がある。

ここ数年、SCREENホールディングスの業績は他社を上回るペースで上昇しており、有利な状況が続いている。 PERが低いのは、この好業績が今後期待薄になると投資家が考えている可能性がある。 同社が好きなら、そうでないことを望むだろう。

成長指標は低PERについて何を語るのか?

PER が妥当と判断されるには、市場をアンダーパフォームしなければならないという前提がある。

直近1年間の業績推移を見ると、51%増という驚異的な伸びを記録している。 直近3年間のEPSも、短期的な業績も手伝って、全体で201%増という素晴らしい伸びを示している。 従って、最近の利益成長は同社にとって絶好調と言っていいだろう。

今後の見通しだが、同社を担当するアナリストの予想では、今後3年間は毎年4.6%の増益が見込まれている。 一方、他の市場では毎年10%ずつ拡大すると予測されており、その魅力は際立っている。

このように考えると、SCREENホールディングスのPERが他社の大半を下回っているのも理解できる。 投資家の多くは、将来の成長が限定的であることを予想し、株価を引き下げた金額しか払いたくないようだ。

重要なポイント

株価収益率(PER)は、特定の業界では価値を測る指標としては劣ると言われているが、強力な景況感指標となり得る。

今回、アナリストの業績見通しを精査したところ、やはり業績見通しの甘さが低PERにつながっていることが判明した。 今のところ、株主は低PERを容認している。 この状況が改善されない限り、この水準が株価の壁となるだろう。

リスクについては常に考えるべきだ。例えば、 SCREENホールディングスについて、注意すべき3つの警告サインを 発見した。

もちろん、いくつかの優良候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、SCREEN Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.