投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 つまり、賢い投資家たちは、企業のリスクを評価する際に、負債(通常は倒産に関与する)が非常に重要な要素であることを知っているようだ。 重要なのは、ZOZO(東証:3092)が負債を抱えていることだ。 しかし、株主はその負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

有利子負債やその他の負債が企業にとってリスクとなるのは、フリーキャッシュフローや魅力的な価格での資本調達によってその負債を容易に履行できない場合である。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より頻繁に発生する(それでもなおコストがかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを考える際に最初にすべきことは、現金と負債を合わせて見ることである。

ZOZOの負債額は?

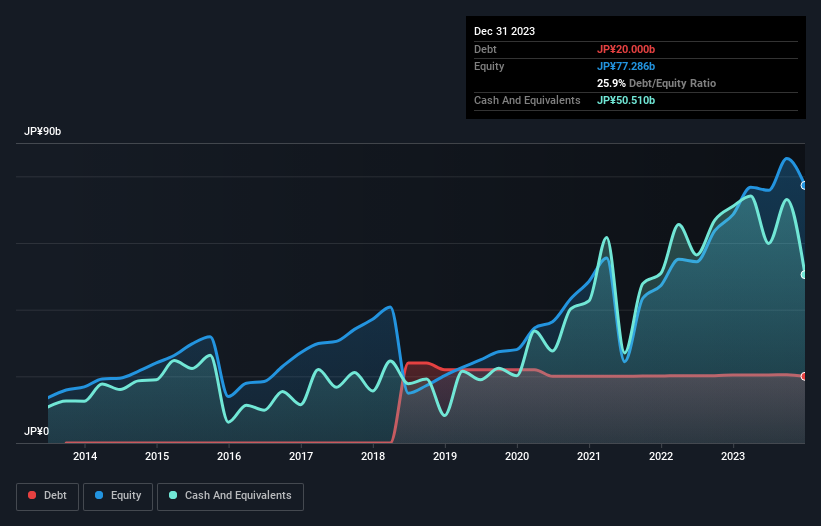

下記の通り、ZOZOは2023年12月時点で200億円の負債を抱えている。グラフをクリックすると詳細を見ることができる。 しかし、貸借対照表では505億円の現金を保有しているので、実際には305億円のネット・キャッシュがある。

ZOZOのバランスシートの強さは?

直近の貸借対照表によると、ZOZOは12ヶ月以内に返済期限が到来する負債が724億円、12ヶ月を超えて返済期限が到来する負債が89億2000万円ある。 これと相殺すると、現金が505億円、12ヶ月以内に期限の到来する売掛金が577億円ある。 つまり、流動資産は負債合計より270億円多い。

この短期的な流動性は、ZOZOのバランスシートがストレッチとは程遠いため、おそらく簡単に負債を返済できることを示している。 簡潔に言えば、ZOZOはネット・キャッシュを誇っており、負債が多いとは言えない!

幸いなことに、ZOZOは昨年、EBITを3.9%成長させたため、負債の負担はさらに管理しやすくなった。 負債のレベルを分析する場合、バランスシートは明らかに開始する場所である。 しかし、ZOZOが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたいなら、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 ZOZOは貸借対照表上にネットキャッシュを持っているかもしれないが、それでも、ビジネスが利払い前税引き前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 直近の3年間で、ZOZOはEBITの61%に相当するフリーキャッシュフローを記録しており、フリーキャッシュフローが利子と税金を除いたものであることを考えると、これは通常の水準である。 この冷徹なキャッシュは、ZOZOが望むときに負債を減らすことができることを意味する。

まとめ

企業の負債を調査することは常に賢明であるが、今回のケースではZOZOは305億円のネットキャッシュを持ち、バランスシートも良好である。 では、ZOZOの負債はリスクなのだろうか?我々にはそうは思えない。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、私たちは ZOZOの注意すべき兆候を1つ 特定した。

結局のところ、純有利子負債から解放された企業に焦点を当てた方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、ZOZO が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.