株式会社J.フロントリテイリングの中間決算が先週発表された。(先週、株式会社J.フロントリテイリング(東証:3086)の中間決算が発表された。 売上高は2,090億円で、ほぼアナリスト予想通りであったが、法定一株当たり利益(EPS)は112円で、予想を63%上回った。 投資家にとっては、決算短信で企業の業績を把握し、専門家の来期予想を見たり、事業への期待に変化がないかどうかを確認したりすることができる重要な時期である。 これを念頭に、アナリストが来年にどのような見通しを立てているのか、最新の法定見通しを集めてみた。

先週の決算発表を受けて、J.フロントリテイリングのアナリスト6名は、2025年の売上高を4,314億円と予想している。 一株当たり法定利益は同31%減の123円。 しかし、今回の決算が発表される前は、アナリストは2025年の売上高を4,324億円、1株当たり利益(EPS)を122円と予想していた。 コンセンサス・アナリストの予想に大きな変更がないことから、今回の決算で事業に対する見方が変わるようなことはなかったようだ。

売上高、利益予想、目標株価1,985円にも変更はなく、同社が直近の決算で期待に応えたことを示唆している。 しかし、コンセンサス・ターゲットは事実上アナリストの目標株価の平均であるため、単一の目標株価に固執することは賢明ではないかもしれない。コンセンサス・ターゲットは事実上、アナリストの目標株価の平均であるためだ。そのため、投資家の中には、会社の評価について意見が分かれていないかどうかを確認するため、予想レンジを見たがる人もいる。 現在、最も強気なアナリストは1株当たり2,500円、最も弱気なアナリストは1,700円としている。 アナリストの見方はまちまちだが、極端な評価が株主を待ち受けているというほど大きくはないと弊社ではみている。

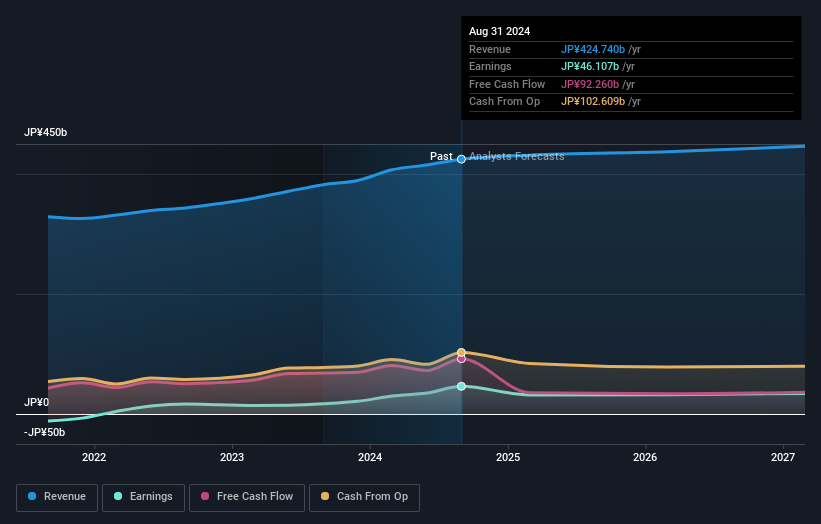

これらの予想についてより詳しく知るには、過去の業績や同業他社の業績と比較することだ。 例えば、J.フロント・リテイリングの成長率は大幅に加速すると予想されており、2025年末までの売上高は年率換算で3.2%の成長が見込まれている。これは、過去5年間の年率2.2%という過去の減少率を大きく上回るものである。 対照的に、当社のデータによると、同業他社(アナリストカバレッジ)の売上高は年率5.5%の成長が見込まれている。 つまり、J.フロント・リテイリングの収益成長は改善すると予想されるものの、それでも業界よりは成長が遅いと予想される。

結論

最も明白な結論は、J.フロントリテイリングの業績見通しに大きな変化はないということである。 プラス面では、収益予測に大きな変更はなかった。 コンセンサス目標株価は1,985円で据え置かれ、最新予想は目標株価に影響を与えるほどではなかった。

とはいえ、同社の収益の長期的な軌跡は、来年よりもはるかに重要である。 J.フロント リテイリングの2027年までの予測は、当社のプラットフォームで無料でご覧いただけます。

J.フロント・リテイリングには、3つの警告的な兆候(1つはちょっと気になる!)がある。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、J. Front Retailing が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見はありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.