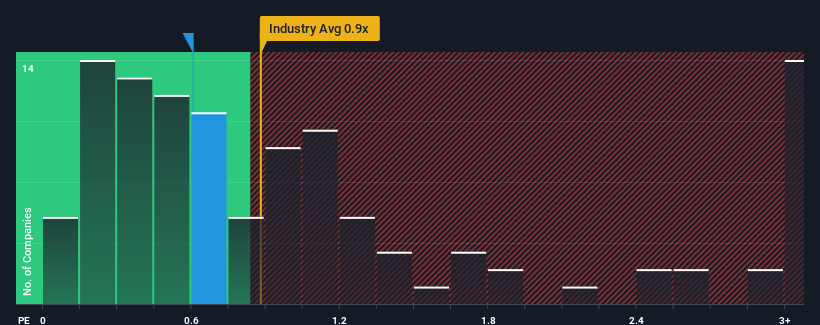

日本の不動産業界のP/S中央値が約0.9倍である中、株式会社シーイーエル(東証:5078)のP/S(株価収益率)0.6倍を特筆に値すると考える人は多くないだろう。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを無視するのは賢明ではない。

CEL の P/S は株主にとって何を意味するのか?

例えば、CELの財務業績が、収益成長が存在しないため、最近かなり平凡であることを考えてみよう。 多くの人々は、今後一定期間、この刺激的でない収益実績は、せいぜい他の多くの企業と同程度にしかならないと予想しており、それがP/Sの上昇を抑えているのかもしれない。 CELに強気な人たちは、そうでないことを願い、より低い評価額でこの株を拾えることを望んでいることだろう。

CELのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の利益、収益、キャッシュフローを確認しよう。収益予測はP/Sレシオと一致するか?

P/Sレシオを正当化するためには、CELは業界並みの成長を遂げる必要がある。

振り返ってみると、昨年は同社のトップラインに前年とほぼ同じ数字をもたらした。 とはいえ、それ以前の成長期のおかげで、売上高は3年前と比べて合計で28%増加した。 従って、株主は不安定な中期的成長率に過度に満足することはなかっただろう。

業界の1年成長率予想5.9%と比較すると、直近の中期的な収益軌道は明らかに魅力的である。

この点を考慮すると、CELのP/Sが他社の大半と同水準にあるのは不思議だ。 どうやら一部の株主は、最近の業績が限界に達していると考え、販売価格の引き下げを受け入れているようだ。

CELのP/Sに関する結論

PERの威力は主にバリュエーションではなく、現在の投資家心理と将来への期待を測るものである。

驚いたことに、CELの3年間の収益動向は、現在の業界予想よりも良く見えることから、我々が予想したほどP/Sに寄与していないことが明らかになった。 同社が直面する潜在的なリスクが、予想を下回るP/Sの一因になっていると考えるのが妥当だろう。 過去中期的な最近の収益動向は、価格下落のリスクが低いことを示唆しているが、投資家は将来的に収益が変動する可能性があると見ているようだ。

他にもリスクがあるかもしれないことをお忘れなく。例えば、注意すべきCELの警告サインを4つ 挙げてみた( 1つは気になる)。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしてきた他の企業の 無料 コレクションをご覧いただきたい。

If you're looking to trade CEL, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、CEL が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.