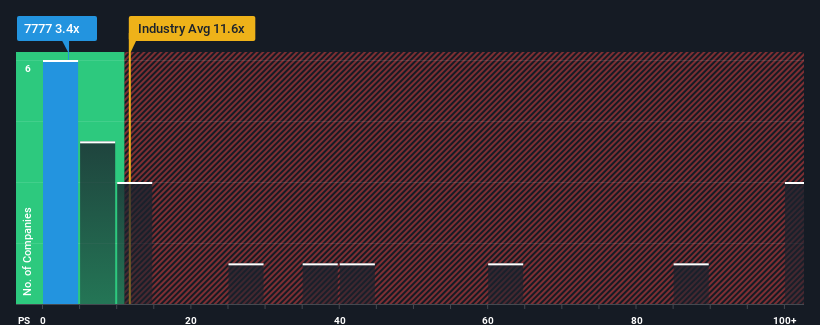

スリー・ディー・マトリックス(東証:7777)のPER(株価収益率)は3.4倍である。(東証:7777)は、日本のバイオテクノロジー企業のほぼ半数がP/Sレシオ11.6倍以上であり、P/S42倍以上でも珍しくないことから、チェックする価値のある銘柄であることは間違いないと思うかもしれない。 ただし、P/Sがかなり低いのには理由がありそうで、それが妥当かどうか判断するにはさらなる調査が必要だ。

スリー・ディー・マトリックスの最近の業績は?

スリー・ディー・マトリックスは最近、実に速いペースで収益を伸ばしており、確かに素晴らしい業績を上げている。 1つの可能性として、P/Sレシオが低いのは、投資家がこの力強い収益成長が、近い将来、より幅広い業界を実際に下回るかもしれないと考えているからだ。 もしこの会社が好きなら、そうでないことを願い、人気がないうちに株を拾える可能性がある。

アナリストの予測はないが、3-Dマトリックスの収益、収入、キャッシュフローに関する無料 レポートをチェックすることで、最近のトレンドが将来に向けて同社をどのように設定しているかを見ることができる。収益予測は低いP/Sレシオと一致するか?

スリー・ディー・マトリックスのようにP/Sが低くても本当に安心できるのは、同社の成長が業界に大きく遅れをとるような場合だけだ。

まず振り返ってみると、同社は昨年、売上高を81%も伸ばした。 目を見張ることに、3年間の収益成長は、過去12ヶ月間の収益成長のおかげもあって、数桁も膨れ上がっている。 従って、最近の収益成長は同社にとって見事なものだと言っていいだろう。

その最近の中期的な収益軌跡を、業界の1年成長率予測46%と比較すると、同社の方が明らかに魅力的であることがわかる。

このような情報により、スリー・ディー・マトリックスが業界より低いP/Sで取引されているのは奇妙である。 どうやら一部の株主は、最近の業績が限界を超えたと考え、大幅に低い販売価格を受け入れているようだ。

最後に

一般的に、投資判断に際して株価売上比を深読みすることには注意したい。

スリー・ディー・マトリックスの最近の3年間の成長率は、より広い業界予測よりも高いため、現在予想よりもはるかに低いP/Sで取引されているのを見て、我々は非常に驚いている。 業界よりも速い成長率で強い収益が確認された場合、私たちは、P/Sレシオに下方圧力をかけている会社の収益能力に重大な根本的リスクがあると仮定します。 最近の中期的な収益トレンドが続けば、少なくとも価格リスクは非常に低いと思われるが、投資家は将来の収益が大きく変動する可能性があると考えているようだ。

次のステップに進む前に、3-D Matrixの3つの警告サインについて知っておく必要がある。

これらのリスクによって、3-D Matrixに対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどんな銘柄があるのか見当をつけよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、3-D Matrix が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.