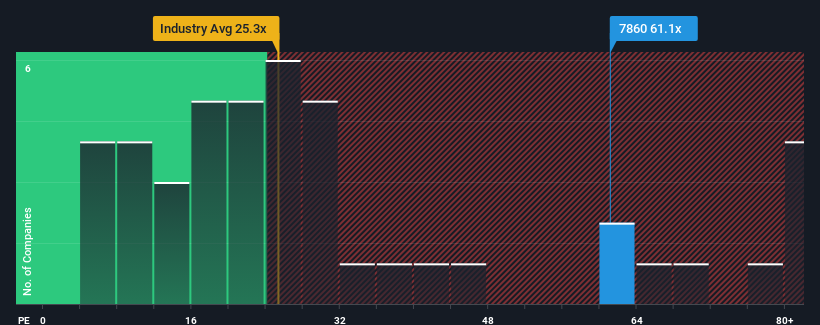

日本の企業の半数近くが株価収益率(PER)14倍を下回る中、PER61.1倍のエイベックス(東証:7860)は完全に避けるべき銘柄と考えるかもしれない。 とはいえ、高いPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

例えば、エイベックスの最近の業績の後退は、考える材料になるだろう。 多くの株主が、エイベックスには今後も他社を凌駕するような業績が続くと予想しているため、PERの暴落を免れているのかもしれない。 もしそうでないなら、既存株主は株価の存続についてかなり神経質になっているかもしれない。

エイベックスの成長トレンドは?

エイベックスのPERは、非常に力強い成長が期待され、重要な点として市場よりもはるかに優れた業績を上げる企業にとって典型的なものでしょう。

昨年度の決算を振り返ってみると、同社の利益は64%も減少している。 その結果、3年前の収益も全体で93%減少している。 つまり、残念ながら、この間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

同社とは対照的に、他の市場は今後1年間で9.8%の成長が見込まれており、同社の最近の中期的な収益低下を如実に物語っている。

このような情報から、エイベックスが市場より高いPERで取引されていることが気になる。 ほとんどの投資家は最近の成長率の悪さを無視し、同社の事業見通しの好転を期待しているようだ。 PERが最近のマイナス成長率に見合った水準まで低下すれば、既存株主は将来的に失望を味わう可能性が非常に高い。

エイベックスのPERの結論

株価収益率(PER)は、特定の業界では価値を測る指標としては劣るという議論があるが、強力な景況感指標となり得る。

エイベックスの直近の収益が中期的に低下しているため、現在予想よりもはるかに高いPERで取引されていることを確認した。 業績が逆行し、市場予想を下回ると、株価が下落し、高いPERが引き下げられるリスクがある。 直近の中期的な状況が著しく改善しない限り、この株価を妥当と受け止めるのは非常に難しい。

また、エイベックスに3つの警告サイン(1つは気になる!)を発見したので、それを考慮する必要があることも注目に値する。

これらのリスクによってエイベックスに対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどのような銘柄があるのか見当をつけてください。

If you're looking to trade Avex, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Avex が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.